Rédaction WEB : JUST DEEP CONTENT

Règlementation bien sûr, mais également image, les assureurs européens ont une motivation forte à la finance durable. Explications.

Depuis 2007, le Grenelle de l’environnement témoigne de la prise de conscience et de l’obligation de changements à long terme des sociétés vis-à-vis de l’environnement et du développement durable. Différents acteurs influents y participent tels que les États, les collectivités locales, les partenaires sociaux.

L’idée de rendre la finance plus verte a eu un fervent défenseur en la personne de l’économiste et banquier Mark Joseph Carney, gouverneur de la banque d’Angleterre. En 2015, il prononça un discours marquant en dénonçant l’obstination des banques face à la catastrophe climatique. Il a voulu réveiller les consciences pour anticiper le moment où le changement climatique deviendrait un vrai enjeu de stabilité financière.

Le rôle majeur des banques et des assurances dans le financement de l’économie fait de ces établissements des acteurs concernés au tout premier ordre.

L’ensemble des branches d’activités des assureurs européens est impliqué dans les sujets environnementaux et de finance durable.

La recherche de performances financières étant pour eux un enjeu stratégique, quels profits ces acteurs peuvent-ils tirer d’une contribution active aux défis du développement durable ? Quels sont leurs intérêts à favoriser une société plus résiliente dans leurs activités d’investissement et de gestion du risque ?

SOMMAIRE

- La finance durable versus la finance traditionnelle

- L’intérêt des Français pour la finance durable

- La matérialisation des critères de finance durable

- La typologie des produits de la finance durable

- Développement durable et assureurs européens : quels facteurs de motivation ?

- Finance durable : les sanctions

- Développement durable et compliance des assureurs : quelles perspectives internationales, européennes et françaises ?

La finance durable versus la finance traditionnelle

Tout d’abord, rappelons que le profil épargnant des Français fait de la France un des pays où le taux d’épargne est le plus important : en moyenne 14 % du revenu disponible sur les dix dernières années.

La répartition se fait entre les placements à long terme dans l’immobilier ou dans de l’épargne financière et à moyen et court terme dans des produits de l’épargne règlementée ou de précaution.

25 % des 6 000 milliards que constitue l’épargne financière des Français sont investis en assurance vie au 1er trimestre 2023 (source Banque de France).

Le paysage financier national étant inchangé depuis 4 décennies, il devient temps d’en redéfinir les modalités en proposant une offre en harmonie avec les enjeux de notre société.

En conséquence, il s’agit de réorienter à la fois les flux et les stocks de l’épargne traditionnelle longue vers des instruments financiers publics et privés favorisant la transition énergétique et écologique. A cet effet, les investissements des collectivités et des particuliers sont potentiellement mobilisables.

L’intérêt des Français pour la finance durable

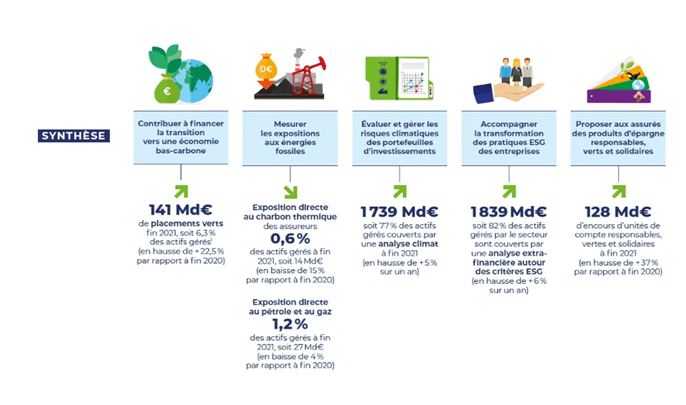

Les assureurs français maintiennent leur dynamique d’investissement en faveur de la transition écologique, avec 141 Md€ de placements verts fin 2021, en hausse de + 22,5 % par rapport à fin 2020.

Ils renforcent également leur expertise en matière d’évaluation et de gestion des risques climatiques des portefeuilles d’investissement : 1 739 Md€, soit 77 % des actifs gérés, sont ainsi couverts par une analyse climat, en hausse de + 5 % sur un an.

Ces établissements développent par ailleurs leurs politiques d’investissement responsable sur l’ensemble des sujets ESG (Environnement – Social – Gouvernance) : 1 839 Md€, soit 82 % des actifs gérés, sont couverts par une analyse extra-financière autour des critères ESG, en hausse de + 6 % sur un an.

Ils confirment leur très faible exposition au charbon et poursuivent leur désinvestissement de cette énergie fossile représentant 0,6 % des actifs gérés à fin 2021, en baisse de 15 % sur un an. Ils mesurent pour la première fois l’exposition de leurs portefeuilles d’investissement au pétrole et au gaz qui s’avère faible (1,2 % des actifs gérés).

Par ailleurs, l’épargne responsable continue son expansion, avec 128 Md€ d’encours d’unités de compte responsables, vertes et solidaires à fin 2021 (en hausse de + 37 % sur un an).

Source : France Assureurs – Assurance et finance durable – Chiffres clés 2021

La matérialisation des critères de finance durable

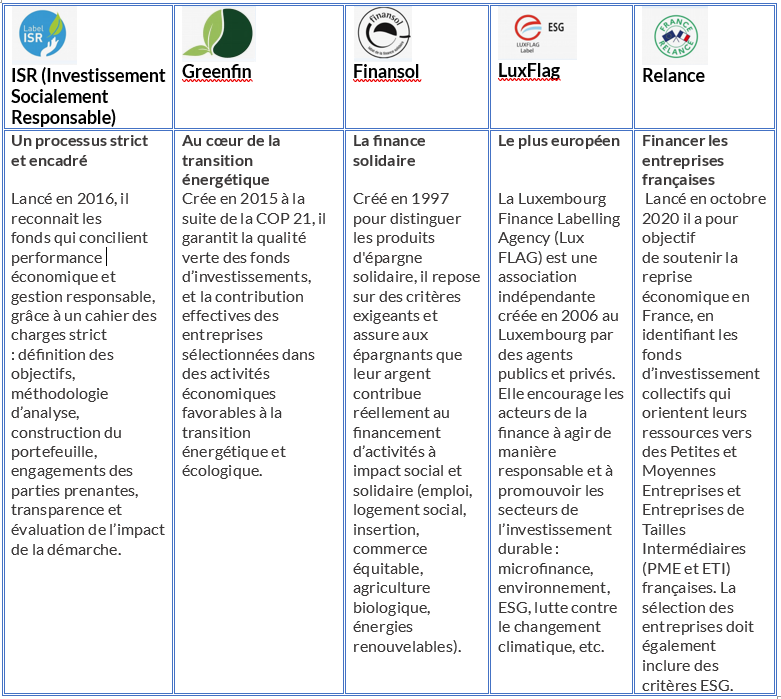

En assurance vie, ces critères sont regroupés au sein de labels, attribués par des certificateurs indépendants ayant pour tutelle la COFRAC (Comité Français d’Accréditation), organisme parapublic.

Ces labels garantissent une gestion responsable des supports en unités de comptes. Les indicateurs pris en compte sont mesurables et précis tels que l’éligibilité de l’activité, les critères environnementaux, sociaux et de gouvernance (ESG), la transparence de gestion…

Ils sont ainsi mis en avant auprès des épargnants pour démontrer la transparence et la traçabilité de leurs investissements.

Les 5 principaux labels extra financiers :

Source : Isabelle Duprey pour l’ESBanque

La typologie des produits de la finance durable

L’évolution de la structure de l’épargne française vers la finance durable, regroupant le concept de la finance solidaire, responsable et verte introduit de nouvelles méthodologies qui peuvent être confusantes pour l’épargnant.

La loi de 2015 relative à la transition énergétique a fixé un objectif de réduction de 40 % des émissions de gaz à effet de serre en 2030 (par rapport à 1990). En 2019, la loi énergie-climat a mis en avant l’objectif de réduire de 40 % la consommation d’énergie fossile par rapport à 2012 et ce, d’ici 2030 également. Ce programme nécessite une politique de décarbonation.

Le secteur de la finance dispose de plusieurs instruments répondant aux critères permettant d’investir dans le développement durable :

- Les obligations vertes: ce sont des titres émis pour financer exclusivement les projets en faveur de la transition énergétique et écologique et ceux bas-carbone ou des énergies renouvelables

- Les fonds verts : ils constituent un ensemble de valeurs sur le marché des actions liées à des entreprises ayant pour cœur de métier l’environnement ou réalisant une grande part de leur chiffre d’affaires dans une activité « verte ».

- Les actifs verts non cotés : sont investis dans les forêts, l’immobilier ou les infrastructures dites vertes.

Ces outils sont principalement constitués de valeurs éthiques mais ils n’en sont pas tous constitués majoritairement.

Développement durable et assureurs européens : quels facteurs de motivation ?

Compte tenu de l’implication des assureurs européens dans la vie économique et sociétale, leurs motivations en termes de développement durable sont multiples :

- Motivations règlementaires: un ensemble de lois et règlements s’est succédé.

- La loi du 24 août 2021 pour lutter contre le dérèglement climatique et le renforcement de la résilience face à ses effets sur l’écologie dans notre société au sens large.

- Le plan d’action de la Commission européenne sur le financement de la croissance durable et la publication d’informations en matière de durabilité dans les services financiers (SFDR – Sustainable Finance Disclosure Regulation) a été décrété pour assurer une plus grande transparence sur les investissements privés vers des investissements durables.

- Le règlement sur la taxonomie de l’UEdéfinissant les activités durables en les classifiant.

- La mise en œuvre progressive du règlement SFDR débutée en 2021. Les obligations relatives au « reporting » de durabilité des sociétés et des acteurs des marchés financiers ont été significativement renforcées par les autorités européennes afin de faciliter la réorientation des investissements et assurer l’information des investisseurs en matière extra-financière.

- Motivation liée à leur image dans la société: Par nature, les assureurs sont garants de la protection des populations et de leur qualité de vie. En effet, leur activité consiste à évaluer, prévenir et gérer les risques dans les activités humaines. Depuis plusieurs années, ils sont des témoins actifs des changements environnementaux :

- Puisqu’ils affrontent les effets du dérèglement climatique et l’augmentation du coût des catastrophes naturelles, il est avantageux pour eux de participer à la sensibilisation de la société à un comportement éco – responsable. De cette manière, ils mènent une action pour optimiser la gestion des risques qu’ils garantissent. Il est essentiel pour eux de participer à une société plus résiliente face aux risques climatiques.

- Ils contribuent, aussi, à la compréhension et à la connaissance des risques naturels du reste de la société. Les nombreuses données dont ils disposent aident à faire progresser le débat de la prévention.

- Motivations fiscales : Une série de mesures de soutien a été mise en place par les pouvoir publics pour diminuer l’imposition des personnes physiques et celle des sociétés, afin de réduire l’impact financier des investissements.

Finance durable : les sanctions

Les amendes environnementales se sont multipliées et ont justifié la création du Code de l’environnement en 2000 et, en 2004, l’intégration de La Charte de l’environnement à la constitution française.

Désormais, les faits délictueux qui exposent l’environnement à un risque de dégradation durable de la faune, de la flore ou de l’eau en violant une obligation de sécurité ou de prudence peuvent être sanctionnés de 3 ans de prison et 250 000 € d’amende et les atteintes les plus graves commises intentionnellement à l’environnement sont passibles d’une peine maximale de :

- 10 ans de prison et 4,5 millions d’euros d’amende pour les particuliers

- 2,5 millions d’euros pour les personnes morales, voire une amende allant jusqu’à dix fois le bénéfice obtenu par l’auteur du dommage commis à l’environnement.

Les sanctions des manquements à ces normes sont soit de nature pénale allant de la simple amende à une peine d’emprisonnement pour les délits ou crimes, soit de nature administrative.

Ces amendes peuvent être prononcées aussi bien à l’encontre de l’entreprise, personne morale, que du dirigeant.

La responsabilité des entreprises peut en effet être engagée si :

- une quantité significative d’informations liées à l’ESG, notamment, sont fournis aux marchés alors qu’elles sont qualifiées de trompeuses

- la communication extra-financière des sociétés dont les titres sont admis aux négociations sur un marché réglementé ou sur un système multilatéral de négociation, peut faire l’objet de sanction sur le fondement de la publication d’informations fausses ou trompeuses.

Dans tous les cas, l’information en matière extra-financière doit répondre aux exigences requises et exigée par les émetteurs au public, à savoir être exacte, précise et sincère. Si celle-ci induit en erreur le marché sur la situation réelle et les perspectives d’un émetteur, elle pourrait être source de sanction par la commission de sanction de l’AMF ou par la juridiction pénale.

Développement durable et compliance des assureurs : quelles perspectives internationales, européennes et françaises ?

Les évolutions des règlementations en termes de développement durable s’articulent à la fois au niveau international, européen et national :

- Au niveau international :

Sur le plan international, la Banque de France est à l’initiative du Réseau pour le verdissement du système financier (Network for Greening the Financial System – NGFS), lancé en 2017. Il réunit les banques centrales et les autorités de supervision de plusieurs pays qui ont la volonté d’agir ensemble afin de développer des outils de gestion des risques climatiques et d’encourager le financement de la transition énergétique. A cet effet, cette organisation a formulé plusieurs recommandations dans un rapport en 2019.

- Au niveau européen :

L’Europe s’est fixé comme objectif d’atteindre la neutralité carbone d’ici 2050. Divers leviers d’action ont été mis en œuvre à travers un plan d’ensemble, appelé Green Deal ou Pacte vert pour l’Europe, annoncé par la Commission Européenne en 2019.

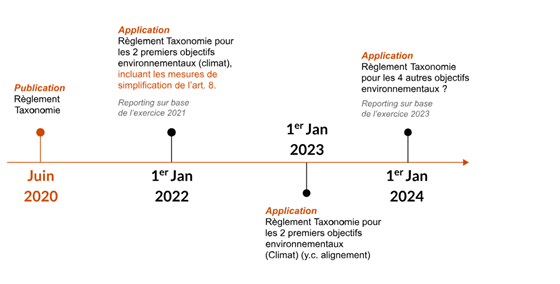

L’un des piliers, le plan d’action sur la finance durable, a pour objectif de réorienter les investissements de capitaux vers des activités dites « durables ». Le «Règlement Taxonomie » définit des critères harmonisés pour déterminer si une activité économique est durable d’un point de vue environnemental, c’est ce qu’on appelle la « taxonomie verte ».

Calendrier Européen sur la TAXONOMIE

Source : Calendrier européen sur la Taxonomie – PricewaterhouseCoopers

L’Autorité européenne des marchés financiers (ESMA) établit chaque année des priorités de supervision communes au niveau européen et publie des recommandations.

Ces éléments visent à :

- renforcer la qualité de l’information financière et extra-financière des sociétés

- contribuer à la protection de l’épargne

- diffuser la bonne information aux investisseurs

Les autres autorités européennes du secteur telles que l’Autorité européenne des assurances et des pensions professionnelles (EIOPA) et l’Autorité bancaire européenne (EBA) se sont aussi associées à L’ESMA pour publier plusieurs documents structurants de type « questions-réponses », visant à apporter des précisions plus concrètes sur les modalités d’application du règlement délégué SFDR.

Les institutions françaises sont parties prenants à ces actions animées par la Commission européenne

- Au niveau national :

L’ACPR (Autorité de contrôle prudentiel et de résolution) publie régulièrement un rapport des dispositions de la loi relative à la transition énergétique pour la croissance verte (LTECV) et de la manière dont ces acteurs agissent pour favoriser la transition climatique et l’atteinte de la neutralité carbone en 2050.

L’AMF (autorité des marchés financiers) joue son rôle de régulateur responsable de la mise en conformité de la place financière avec l’ensemble des nouvelles exigences. Elle accompagne les acteurs concernés en mettant en place des dispositifs pédagogiques pour leur apporter plus de visibilité sur la mise en œuvre de certains enjeux réglementaires structurants et sur le regard à avoir par rapport à certains textes qui vont subir encore quelques évolutions.

Dans cet environnement, le secteur de l’assurance français se fixe ainsi des engagements de développement durable forts pour des questions de réglementation et d’images.

Même si les autorités européennes et les pouvoirs publics français œuvrent activement pour encadrer la finance responsable en plein essor, un questionnement émerge concernant le cadre harmonieux qui entoure ces actes d’investissements et les critères précis définissant ce qui est « vert » ou non.

En conséquence, comment peut-on lutter contre la tentation des acteurs à se prévaloir abusivement d’un engagement écologique appelé l’écoblanchiment ou « green washing », pour promouvoir leur image ? Les assureurs restent potentiellement exposés, directement ou indirectement, à ce phénomène.

Sources :

- Loi n° 2015-992 du 17 août 2015 relative à la transition énergétique pour la croissance verte (1)

- Loi n° 2019-1147 du 8 novembre 2019 relative à l’énergie et au climat

- Loi n° 2021-1104 du 22 août 2021 portant lutte contre le dérèglement climatique et renforcement de la résilience face à ses effets (1)

- Communication de la Commission européenne – Plan d’action : financer la croissance durable – Bruxelles – 08/03/21018

- RÈGLEMENT (UE) 2019/2088 DU PARLEMENT EUROPÉEN ET DU CONSEIdu 27 novembre 2019 sur la publication d’informations en matière de durabilité dans le secteur des services financiers

- RÈGLEMENT (UE) 2020/852 DU PARLEMENT EUROPÉEN ET DU CONSEIL du 18 juin 2020 sur l’établissement d’un cadre visant à favoriser les investissements durables et modifiant le règlement (UE) 2019/2088

- Code de l’environnement

- Charte de l’environnement

- Rapport annuel 2019 – Réseau pour le verdissement du système financier – Mars 2020

- Pacte vert pour l’Europe – Conseil de l’Union européenne