Rédaction WEB : JUST DEEP CONTENT

Les gatekeepers deviennent les acteurs clés de la lutte contre le blanchiment de capitaux. Qui sont-ils ? Quels sont leurs rôles et obligations règlementaires ?

La lutte contre le blanchiment de capitaux et le financement du terrorisme prend place plus que jamais sur tous les fronts, gouvernementaux avec notamment le Groupe Egmont ou encore le Comité de Bâle, bancaire avec le Groupe Wolfsberg ou international avec le GAFI.

Au quotidien, cette action repose en grande partie sur les institutions financières et intermédiaires financiers assujettis. Cette lutte passe par la connaissance client en collectant, analysant et contrôlant les informations fournies par les clients aux institutions financières (processus KYC, Know Your Costumer) mais son champ d’application s’est étendu en intégrant les recommandations et orientations du GAFI. Le rapport de 2013 du GAFI souligne notamment le rôle central des « gatekeepers », gardiens du système financier en termes de LCB-FT.

Il n’y a pas de définition instituée de la notion de « gatekeeper », mais le GAFI la définit brièvement comme une personne ou entreprise non-financière et toutes professions qui peuvent recevoir la confiance d’une tierce personne. Ceci inclut les avocats, notaires, agents immobiliers, fiducies, casinos, comptables et autres professions indépendantes.

Les récents scandales et fuites de données massives relatives à des montages financiers très complexes pouvant mener à de l’évasion fiscale, corruption et blanchiment de capitaux montrent le rôle central que jouent les gatekeepers dans ce combat. Ces professions, par leur expertise, sont en effet au premier rang de la provenance et de la destination de fonds mais aussi de l’identification des bénéficiaires effectifs de personnes morales.

Gatekeepers et obligations LCB-FT

Les gatekeepers ont naturellement une position centrale dans les processus de lutte contre le blanchiment des capitaux et par conséquent des obligations règlementaires spécifiques.

Rôle des gatekeepers dans la LCB-FT

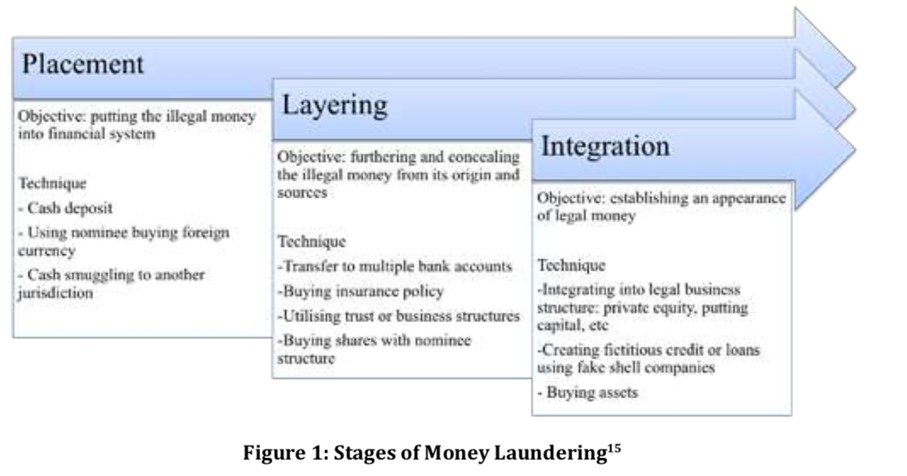

Le blanchiment d’argent suit un processus en trois étapes :

- Le placement: introduction de l’argent provenant de crime dans le système financier d’un pays

- L’empilage: consistant à cacher l’origine des fonds en multipliant les opérations bancaires et financières ou en ayant recours à des montages financiers complexes

- L’intégration: investissement de l’argent d’origine frauduleuse dans des circuits légaux

Source : Gatekeepers’ roles as a fundamental key in money laundering – Paku Utama ,Indonesia Law Review – May August 2016

Les gatekeepers se trouvent généralement à une étape clé et sensible du processus de blanchiment : le placement.

C’est notamment par ces intermédiaires que peut transiter l’argent d’origine illicite pour être intégrée au système financier classique et par conséquent que le processus de blanchiment peut commencer. En pratique, toutes les transactions à but de blanchiment ne suivent pas toujours les trois étapes. De par leur connaissance et expertise du système financier, les fraudeurs et leurs intermédiaires peuvent combiner certaines étapes.

Les gatekeepers, à l’entrée des systèmes financiers, peuvent donc être vulnérables et approchés par les criminels voulant blanchir des capitaux. Ayant des connaissances accrues des systèmes financiers, des divers régimes fiscaux et des réglementations offshore souvent non-équivalentes, les gatekeepers sont sollicités pour :

- Créer et gérer des contrats légaux souvent complexes comme les trusts dans le droit anglo-saxon (fiducie) ou encore des fondations qui peuvent être utilisés pour cacher l’origine des fonds et les bénéficiaires effectifs

- Acheter ou vendre des biens immobiliers: le transfert de propriété est une technique utilisée par les blanchisseurs afin d’intégrer des fonds d’origine illégale dans le système financier

- Servir de tiers introducteur auprès d’institutions financières régulées dans des pays équivalent

- Fournir des conseils fiscaux pour optimiser les charges fiscales ou placer des titres en cachant le détenteur final de ces derniers.

Les gatekeepers jouent donc un rôle essentiel pour le système financier dans la connaissance clients. Ils sont en première ligne de la détection des opérations de blanchiment de capitaux et ne doivent pas céder à des actions de corruption visant à utiliser leur expertise pour crédibiliser et cacher ces actions criminelles.

Gatekeepers et obligations réglementaires LCB-FT

Le blanchiment de capitaux est défini pénalement comme un délit qui consiste à masquer, par tout moyen, l’origine des biens et/ou revenus issus d’un crime ou d’un délit. Est aussi considéré comme blanchiment le fait d’apporter un concours à une opération de placement, de dissimulation de l’origine ou la conversion de fonds d’origine illicite.

Les institutions financières classiques comme les banques, mais aussi les notaires, avocats ou encore comptables, sont des professions considérées comme « gatekeeper », c’est à dire celui qui garde la porte d’entrée au système financier.

A ce jour, le dispositif mis en place dans le monde économique et financier repose sur une évaluation des risques LCB-FT par les professionnels propres à chaque activité, et ceci pour tout type de clients et opérations effectuées. Ces professionnels doivent mener les diligences adaptées aux types de risques engendrés par la situation et y consacrer les ressources nécessaires.

À minima, des procédures de contrôles et de gouvernance simples doivent être mises en place (vérification de l’identité du client et du bénéficiaire effectif). Il relève de la responsabilité des « gatekeepers » d’effectuer cette évaluation du risque et de mettre en place les processus adaptés au risque de blanchiment rencontré.

Les obligations réglementaires ont progressivement été renforcées par les différents textes de loi transposant les directives européennes anti-blanchiment mais aussi avec l’aide du GAFI dont les recommandations font office de véritables références sur le marché.

Ces textes affirment et précisent notamment les obligations des « gatekeepers ». Ces professions sont ainsi soumises aux obligations :

- de vigilance et de déclaration de soupçon

- de mise en place des systèmes d’évaluation et de gestion des risques de blanchiment de capitaux et de financement du terrorisme,

- de diffusion de procédures et d’informations régulières à l’ensemble des employés afin de les sensibiliser et les former à ces risques.

Ces obligations se traduisent de manière pratique par l’identification des clients, de l’objet de la relation d’affaires et la nature de cette dernière. Tout processus d’identification du client doit être adapté au niveau de risque LCB-FT évalué lors de l’évaluation des risques préalablement effectuée sur le client, afin d’adapter le niveau de vérification nécessaire.

Pour éviter toute opacité, les « gatekeepers » ne peuvent plus opposer le secret professionnel pour se soustraire à leurs obligations, notamment réglementaires, en termes de déclaration de soupçon.

En incluant ces professions au spectre réglementaire de la lutte contre le blanchiment de capitaux et le financement du terrorisme, les régulateurs ont pour objectif d’optimiser la connaissance client afin de contrecarrer les montages de blanchiment des criminels.

Gatekeepers et connaissance client : un rôle clé dans la première ligne de défense LCB-FT

Le terme de KYC (Know Your Customer ou Connaissance client), maintenant familier des professions financières, englobe à la fois les obligations réglementaires imposées aux assujettis autour de la lutte contre le blanchiment d’argent et le financement du terrorisme, ainsi que tous les processus associés découlant de ces obligations.

Ce processus de connaissance client vise à vérifier le profil des clients (personne morale et personnes physiques) avant d’entrer en relation d’affaire mais aussi tout au long de cette dernière. Cette connaissance client permet de monitorer l’adéquation des opérations effectuées par le client avec son objectif et la nature de la relation d’affaire.

L’enjeu principal est la lutte contre la criminalité financière (blanchiment, financement du terrorisme, fraude financière, évasion fiscale…).

Les derniers scandales financiers et fuites de données massives relatifs au blanchiment (Panamas Papers, Pandora Papers, Danske Bank …) soulignent l’importance de la connaissance client. Cette obligation est devenue l’une des priorités des régulateurs à l’échelle européenne. Leur action s’est traduite par le durcissement des réglementations et des obligations s’appliquant aux personnes assujettis. De manière justifiée, les régulateurs font de la connaissance client (KYC) une pierre angulaire de la lutte contre le blanchiment de capitaux.

Le KYC, va bien au-delà de la simple application de la réglementation, c’est aussi un point clé de la relation d’affaire avec le client.

Une connaissance client maitrisée permet non seulement de se conformer aux obligations réglementaires mais permet aussi d’optimiser l’approche commerciale afin de proposer des produits adaptés au profil client.

Les « gatekeepers », souvent sollicités pour des opérations plus complexes pouvant présenter un risque accru de fraude ou de blanchiment, sont d’autant plus concernés par la connaissance client. L’expertise de ces professionnels est recherchée par les criminels dans l’objectif de dissimuler l’origine des fonds en leur possession. Leurs compétences permettent en effet de créer des montages et structures financières complexes, impliquant souvent des juridictions à haut risque de blanchiment et fraude, où les institutions financières sont peu regardantes et les régulateurs peu actifs en termes de contrôle et de sanctions.

Il appartient donc à chaque entité assujettie de définir leur propre évaluation des risques LCB-FT, en tenant en compte de différents facteurs (géographie, produits et services proposés, canal de distribution… ) et de définir leur process internes afin d’appliquer le niveau de vigilance adaptés à la situation.

Mais alors comment mettre en place une connaissance client efficiente dans la lutte contre le blanchiment de capitaux ?

Une bonne connaissance client passe avant tout par une collecte de document afférent aux clients afin de pouvoir établir un lien entre les fonds du client, sa situation personnelle et professionnelle et ses objectifs relatifs à la relation d’affaire.

Tous les documents recueillis doivent être analysés par les professionnels des établissements assujettis afin de vérifier leur véracité et lien avec la situation établie par le client.

Une fois le profil du client établi et sa situation patrimoniale vérifiée, les opérations pourront être effectuées en adéquation avec les objectifs d’investissement originairement établis.

Une bonne connaissance client passe par l’établissement et le respect de procédures et de règles de gouvernance. Les établissements assujettis ont la responsabilité de mettre en place le cadre de connaissance client et la vérification des dossiers clients, au minima par un contrôle dit des quatre yeux.

Cette transparence entre le client et l’établissement assujetti permet une meilleure compréhension des opérations et activités réalisées et un meilleur conseil et orientation de la part des professionnels.

Avec leurs connaissances extrêmement pointues sur des sujets sensibles de blanchiment de capitaux, tels que les différents systèmes fiscaux à travers le monde, et leur pouvoir de certification de documents des clients potentiellement dans des pays à haut risques, les « gatekeepers » se trouvent être une porte d’entrée privilégiée des criminels.

Ce processus de KYC, obligation réglementaire et véritable pierre angulaire de la LCB-FT, est à la base de toute déclaration de soupçon et demande de justification d’opérations effectuées par les divers clients. Sans connaissance client, il est impossible de déclarer aux autorités compétentes et de documenter toute situation potentiellement à haut risque, comportement anormal ou tout soupçon aussi bien en raison d’incohérence dans le dossier client ou d’opération sans objectif économique clair et justifié. Sans connaissance client et sans recherche et transparence de la part des « gatekeepers », la lutte contre le blanchiment de capitaux et de financement du terrorisme se trouve dans l’impasse.

Avec le renforcement des textes réglementaires, les contrôles toujours plus pointus des régulateurs et l’application stricte au quotidien des obligations, on observe depuis plusieurs années, selon les rapports de TRACFIN, une conséquente augmentation des déclarations de soupçon par les « gatekeepers ». Ces derniers sont une source croissante de déclarations auprès des autorités compétentes. Ceci s’explique par leur niveau d’exposition au risque de blanchiment.

Néanmoins, les gatekeepers font souvent parti de petite entreprises et leurs moyens consacrés à la lutte anti-blanchiment sont parfois limités en terme humain, de budget et d’outils de détection.

Depuis plusieurs années, les secteurs se dotent de moyens de plus en plus importants et automatisés afin d’appréhender au mieux le risques de LCB-FT. Par exemple, le Conseil Supérieur du Notariat (CSN) a ouvert un accès à une base de données afin d’identifier les personnes politiquement exposées (PEP) ou biens les individus dont la notoriété est à prendre en compte lors de l’évaluation des risques client. De nombreux outils d’information et séances de formation sont aussi développés sur le marché afin d’augmenter la sensibilité des collaborateurs exposés et de détecter les « negative news » concernant les clients. Ces efforts traduisent la prise de conscience réelle de ces professions sur les enjeux de blanchiment.

La transparence avec les régulateurs compétents mais aussi entre les régulateurs régionaux reste néanmoins insuffisante. En effet, le dernier bilan de TRACFIN montre que 53% des déclarations de soupçon lui étant remontées ne comportent pas de pièce justificative, ce qui oblige le régulateur à actionner son droit de communication afin de recueillir les informations nécessaires. Par ailleurs, une partie non négligeable des déclarations de soupçon effectuées repose sur des critères et analyses fragiles ne constituant pas de faisceaux d’indices clairs.

Enfin, la création prochaine d’une autorité compétente en termes de LCB-FT à l’échelle européenne, va permettre d’améliorer la coordination entre les régulateurs européens et donner des orientations claires et harmonisées aux pays de l’union européenne.

Gatekeepers : forces et faiblesses dans la lutte contre le blanchiment de capitaux

Exposés par leurs compétences spécifiques sur des montages complexes, mais aussi du fait de leur parfaite connaissance de réglementations offshore, les « gatekeepers » peuvent faire face à des risques intrinsèques.

Ces vulnérabilités sont liées aux services qu’ils fournissent, à leur expertise dans le domaine juridique et fiscal, à la nature des relations d’affaires entretenues avec les clients et au grand secret professionnel régnant encore dans le secteur.

Les compétences de certains professionnels, notamment les avocats, peuvent être exploitées à des fins de blanchiment et/ou fraude fiscale. Ils peuvent être sollicités pour la mise en place de montages complexes, tels que les empilements de personnes morales « écrans ». La création de ces multiples entités permet d’ouvrir des comptes bancaires dans des pays différents afin de rendre l’origine des fonds très opaque ou de cacher le bénéficiaire effectif des fonds. Selon l’Analyse Nationale des Risques (ANR) réalisée en France, les vulnérabilités propres à la profession d’avocat restent élevées en ce qui concerne le blanchiment de capitaux.

Le secteur de l’immobilier est lui aussi au cœur du sujet du blanchiment. Ce phénomène, déjà connu depuis plusieurs années, a été remis en lumière récemment avec la crise Ukrainienne. Comme cela a été souligné́ dans la dernière évaluation de la France par le GAFI, les investissements immobiliers sont une stratégie prisée d’intégration de fonds d’origine illicite.

Les « gatekeepers » et autres entités assujetties sont dans l’obligation de se conformer aux différentes réglementations en vigueur dans leur juridiction, notamment lors de la mise en place de structures juridiques complexes pouvant cacher des fonds d’origines illicites ou des personnes sous sanctions. Le risque est alors extrêmement élevé, puisque ces professions peuvent se transformer en « facilitateur » dans des schémas de corruption ou blanchiment de capitaux. Malgré leurs obligations, les « gatekeepers » sont néanmoins moins régulés que les institutions financières et soumis à moins d’obligations réglementaires selon le GAFI. Ces obligations de transparence envers le régulateur sont en effet en contradiction avec le secret professionnel et la confidentialité qui régissent souvent ces professions.

Afin d’aider ces « gatekeepers », dont le rôle est clé dans la LCB-FT, le GAFI met à disposition une liste de red flags permettant aux entités assujettis de détecter certains comportements suspicieux et tout autre comportement anormal ou suspicieux. Parmi les situations identifiées devant attirer l’attention des gatekeepers, on peut citer :

- la recherche d’une confidentialité absolue par le client, son souhait d’éviter toute rencontre en passant par un intermédiaire, son refus de fournir certains document requis pour passer des transactions, le fait que le client soit une personne politiquement exposée, ou ait déjà été jugé coupable de crime ou connu pour avoir des liens avec des criminels ou encore curieux sur les processus de contrôle …

- des parties prenantes résidents dans un pays à haut risque LCB-FT, n’ayant pas de raison économique, répétant des transactions non justifiées sur une courte période ou tentant de dissimuler le nom des bénéficiaires effectifs

- concernant la source des fonds : une récente augmentation de capital pour une nouvelle entité, un collatéral localisé dans des pays à haut risque LCB-FT, des transactions de montants n’ayant aucun lien avec le bien exporté/importé, des fonds fournis selon une méthode de paiement inhabituelle …

En tant que professions exposées au risque de blanchiment de capitaux, les gatekeepers sont au centre des recommandations du GAFI et des réglementations locales, afin de mettre en place un cadre procédural et de contrôle efficace.

Les pays et gouvernements du monde entier ont ajouté de nouvelles responsabilités incombant à certains professionnels comme les avocats, les comptables/commissaires aux comptes, les auditeurs et autres intermédiaires financiers qui ont le pouvoir de bloquer ou faciliter l’entrée d’argent issue de crime dans le système financier. Dans l’Union Européenne, les 40 recommandations du GAFI sont déjà intégrées à la règlementation et couvrent ainsi les avocats, juristes et autres gatekeepers.

Les responsabilités de ces professionnels, gatekeepers, inclues l’identification et la connaissance clients, l’établissement de due diligence selon le niveau de risque du client établi lors du « client risk assessment », la conservation des documents clients et la déclaration de toute activité suspicieuse aux autorités compétentes.

Certaines de ces règles interdisent la divulgation aux clients ou tiers parties engagées dans la relation client de toute information relative à une analyse approfondie et/ou déclaration relative à ces derniers. Des sanctions financières, pénales ou encore administratives peuvent être engagées à cet égard contre les gatekeepers, qui deviennent ainsi des acteurs clés de la première ligne de défense contre le risque de LCB-FT.

Auteur

Jules CHARTIER![]()

Assistant Vice-Président Sécurité Financière , Diplômé du Cycle Expert Conformité de l’ESBanque

Merci pour cet article.

Cependant, il démontre une connaissance insuffisante de ce que fait et a mis en place la profession d’avocat depuis longtemps.

« Know the gatekeepers » semble être une approche utile 😉

A votre disposition pour parler de ce que font les avocats en matière lutte contre le blanchiment des capitaux, de ce qu’a dit le GAFI pour cette profession et de l’ASR qu’elle a élaborée.