Rédaction WEB : JUST DEEP CONTENT

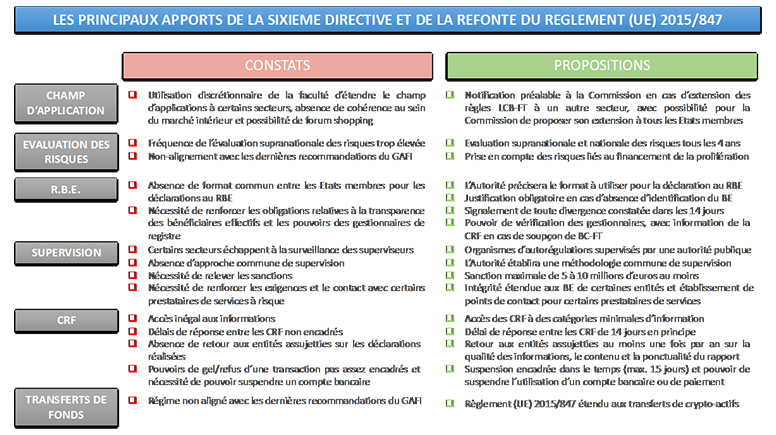

Le point sur la 6ème Directive et la refonte du Règlement (UE) 2015/847, dernières pièces du package européen de LCB-FT présenté par la Commission européenne.

Les deux Règlements européens présentés dans nos précédents articles (instituant une nouvelle Autorité de LCB-FT et renforçant la prévention de l’utilisation du système financier aux fins de BC-FT), ne permettront pas à eux seuls d’épuiser l’intégralité des déficiences structurelles dont souffre le dispositif européen de LCB-FT (Lutte contre le Blanchiment et Financement du Terrorisme). Pour y parvenir, la Commission propose :

- l’adoption d’une 6ème Directive, venant abroger la Directive (UE) 2015/849 modifiée ; Cette nouvelle Directive intègrera les dispositions qui ne peuvent s’appliquer directement sous la forme d’un règlement et qui touchent principalement à l’organisation du système institutionnel de LCB-FT au niveau national

- une refonte du Règlement (UE) 2015/847 modifié, visant à étendre les règles relatives aux informations accompagnant les transferts de fonds à certains crypto-actifs, viendra parachever le dispositif envisagé par la Commission.

La 6ème Directive (à ne pas confondre avec la Directive (UE) 2018/1673 parfois improprement désignée comme telle) ne se contentera pas de transférer les obligations déjà existantes dans la Directive (UE) 2015/849 modifiée. Elle introduira également des modifications de fond, en premier lieu concernant l’évaluation des risques et l’extension du champ d’application des règles LCB-FT.

SOMMAIRE

- Evaluation des risques et extension des règles LCB-FT à d’autres secteurs

- Un renforcement des obligations relatives au registre des bénéficiaires effectifs et des pouvoirs de l’entité en charge du registre

- Une clarification des missions et des pouvoirs des CRF

- De nouvelles dispositions en matière de surveillance

- L’extension des règles accompagnant les transferts de fonds à certains transferts de crypto-actifs

- 6ème directive et révision du règlement (UE) 2015/847 : calendrier et impacts attendus

- La consolidation à venir du paquet législatif

évaluation des risques et extension des règles lcb-ft à d’autres secteurs

La 6ème Directive prévoit un allongement de la fréquence d’évaluation des risques mais aussi une extension possible à d’autres secteurs présentant des risques de blanchiment de capitaux et de financement du terrorisme (BC-FT).

l’évaluation supranationale et nationale des risques

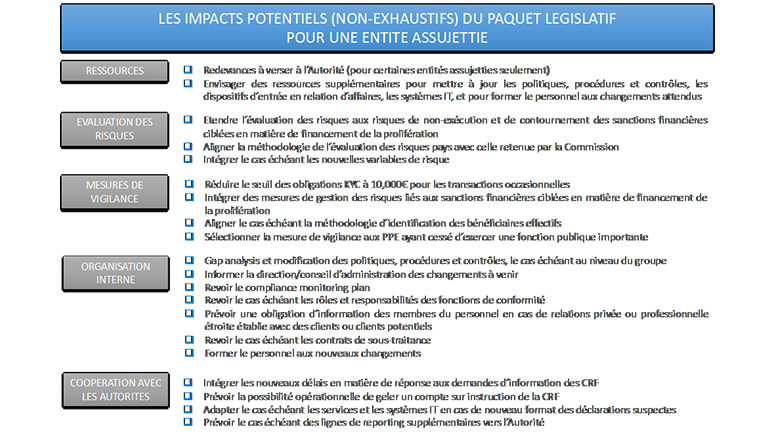

La Directive (UE) 2015/849 modifiée prévoit une fréquence bisannuelle pour l’évaluation supranationale des risques. Cette fréquence ayant été jugée excessive par la Cour des comptes européenne, l’évaluation supranationale et nationale des risques sera révisée tous les quatre ans.

En termes de contenu, les évaluations supranationale et nationale des risques s’étendront aux risques liés à la non-exécution et au contournement des sanctions financières ciblées en matière de financement de la prolifération. Elles contiendront donc des informations utiles pour les entités soumises à cette même obligation.

une procédure pour l’extension des règles lcb-ft à d’autres secteurs

Lorsque l’évaluation nationale des risques révèle que des secteurs particuliers présentent des risques de BC-FT, un État membre pourra étendre le champ d’application des règles LCB-FT à ces secteurs.

Si cette faculté existait déjà pour les États membres, celle-ci est désormais encadrée. Elle devra faire l’objet d’une notification préalable à la Commission qui disposera d’un délai de six mois pour émettre un avis circonstancié sur cette mesure.

Cet avis tiendra compte des risques identifiés et des obstacles que cette mesure pourrait poser à la libre circulation des services ou des capitaux ou à la liberté d’établissement des prestataires de services au sein du marché intérieur. Par souci de transparence, une liste consolidée des secteurs auxquels les États membres ont étendu les exigences du Règlement européen sera tenue par la Commission.

Dans l’hypothèse où le secteur en question présente des risques susceptibles de concerner l’ensemble du marché intérieur, la Commission pourra proposer que l’extension envisagée s’applique à l’ensemble des États membres, ce qui permettra d’éviter des phénomènes de « forum shopping ».

Cette volonté d’assurer une cohérence dans l’ensemble du marché intérieur transparaît également dans les dispositions relatives au registre des bénéficiaires effectifs.

un renforcement des obligations relatives au registre des bénéficiaires effectifs et des pouvoirs de l’entité en charge du registre

La proposition de Directive renforce les obligations propres aux registres et aux mécanismes relatifs aux bénéficiaires effectifs, aux comptes bancaires et aux biens immobiliers. Nous nous focaliserons ici sur le registre des bénéficiaires effectifs et les pouvoirs des entités qui en assurent la gestion.

le registre des bénéficiaires effectifs : un cadre renforcé

Dans ce domaine, la Commission européenne sera habilitée à définir, par un acte d’exécution, le format à utiliser pour la communication des informations relatives au bénéficiaire effectif. Cet acte d’exécution permettra de garantir une meilleure lisibilité des informations fournies dans les différents registres nationaux.

En cas de doute sur l’exactitude des informations relatives aux bénéficiaires effectifs, les États membres pourront exiger que des renseignements supplémentaires soient demandés, notamment les délibérations et comptes rendus de réunions du conseil d’administration, les accords de partenariat, les contrats de fiducie, les procurations ou tout autre accord contractuel et document connexe.

Lorsqu’il n’y a aucun bénéficiaire effectif à déclarer, ou lorsque le ou les bénéficiaires effectifs n’ont pu être identifiés ou vérifiés, l’entité soumise à cette obligation devra fournir une déclaration accompagnée d’une justification sur cette situation.

En cas de divergence constatée entre les informations figurant sur le registre des bénéficiaires effectifs et la réalité observée, les entités assujetties et les autorités compétentes devront signaler cette divergence dans les 14 jours calendaires suivant cette détection. Les gestionnaires de ces registres disposeront également de pouvoirs pour s’assurer de la vraisemblance des informations fournies.

un accroissement des pouvoirs des gestionnaires du registre

De leur côté, les gestionnaires seront habilités à procéder à des vérifications, lesquelles peuvent inclure des enquêtes sur site dans les locaux ou au siège statutaire de l’entité assujettie, afin de déterminer les bénéficiaires effectifs actuels et de vérifier l’exactitude, l’adéquation et l’actualité des informations transmises.

Lorsqu’ils découvrent des faits susceptibles d’être liés au BC-FT, les gestionnaires seront également habilités à en informer la CRF (Cellule de Renseignement Financier), dont les missions et les pouvoirs sont également clarifiés au travers de cette proposition de Directive.

une clarification des missions et des pouvoirs des crf

Meilleur accès aux informations, pouvoirs accrus en cas de déclaration de transaction suspecte : la 6ème Directive renforce les pouvoirs des CRF.

accès à l’information et retour d’information

Sur ce point, une disposition importante vise à remédier à l’un des constats dressés par la Commission, selon lequel les CRF ne disposent pas d’un accès égal aux informations.

La directive prévoit dorénavant expressément une liste minimale d’informations de nature financière, administrative ou répressive, auxquelles les CRF devront pouvoir accéder.

Elle comporte également des dispositions visant à assurer un retour d’informations entre les CRF, les autorités compétentes et les entités assujetties. Vis-à-vis de ces dernières, les CRF seront tenues de fournir, au moins une fois par an, un retour aux entités assujetties sur l’utilisation des déclarations d’opérations ou d’activités suspecte.

Ce retour d’information portera notamment sur la qualité des informations fournies, la ponctualité du rapport, la description des soupçons et la documentation fournie.

Dans le contexte des déclarations de transactions suspectes, la proposition de Directive renforce également les pouvoirs des CRF.

des pouvoirs renforcés en cas de déclaration à la crf

La proposition législative étend et encadre plus avant dans le temps les pouvoirs des CRF en présence d’une transaction suspecte.

Dans les 48 heures suivant la réception d’une déclaration de transaction suspecte, la CRF sera ainsi habilitée :

- à suspendre ou à refuser l’exécution d’une transaction, pendant une période maximale de 15 jours civils à compter du jour de l’imposition de cette suspension à l’entité assujettie (le délai de principe est actuellement de dix jours ouvrables en France (Code monétaire et financier, Art. L. 561-24)

- à suspendre dorénavant l’utilisation d’un compte bancaire ou de paiement, lorsque plusieurs transactions impliquent un compte bancaire ou de paiement, pendant une période maximale de cinq jours à compter du jour de l’imposition de la suspension (sous réserve d’une prolongation supplémentaire autorisée par l’autorité judiciaire compétente).

Pour pallier le vide actuel entourant les délais de réponse entre les CRF, estimés en pratique à un mois en moyenne, la proposition de Directive entend encadrer dans le temps les échanges d’information.

Un délai de principe de sept jours est ainsi fixé pour répondre à une demande d’information émanant d’une CRF. Ce délai peut être réduit à 24 heures en cas d’urgence et porté à quatorze jours dans des cas exceptionnels dûment justifiés.

Ces délais, à mettre en regard avec ceux définis pour les entités assujetties, pourraient se répercuter de manière indirecte sur ces dernières, sommées, par l’intermédiaire de leur CRF, de répondre rapidement à des demandes émanant de CRF étrangères.

Enfin, sous la coordination et le soutien de l’Autorité, les cellules de renseignement financier constitueront le cas échéant des équipes afin de conduire des analyses communes de transactions ou d’activités suspectes.

Au-delà des pouvoirs dévolus aux CRF, la proposition de Directive vient également renforcer la surveillance des entités assujetties.

de nouvelles dispositions en matière de surveillance

La 6ème Directive renforce le dispositif de surveillance et les moyens de sanctions à l’encontre des entités assujetties. Elle prévoit également des mesures spécifiques pour certains secteurs à risque.

une surveillance renforcée par la 6ème directive

Comme la proposition de Règlement instituant l’Autorité de LCB-FT (l’Autorité) le prévoit, cette dernière élaborera des projets de normes techniques de réglementation pour établir une méthode d’évaluation et de classification des risques des entités assujetties. L’Autorité établira également des orientations pour déterminer les caractéristiques d’une surveillance reposant sur une approche par les risques.

L’Autorité définira par ailleurs les indicateurs et critères à prendre en compte pour définir le niveau de gravité des infractions, fixer le niveau des sanctions ou déterminer les mesures administratives.

Si la proposition de Directive relève le montant maximal de la sanction pécuniaire de 5 à 10 millions d’euros pour les établissements de crédit ou financier, cette disposition n’aura pas d’impact en France où ce montant peut déjà atteindre 100 millions d’euros (Code monétaire et financier, Art. L. 612-39).

Pour améliorer la surveillance au niveau des groupes, la proposition de Directive fixe également à grands traits les conditions d’organisation et les missions des collèges de surveillance dont le cadre avait été initialement établi par les lignes directrices publiées par les Autorités Européennes de Surveillance.

Elle prévoit aussi des mesures spécifiques pour faire face aux risques propres à certains secteurs d’activité.

des mesures spécifiques à l’encontre de certains secteurs

En premier lieu, pour garantir une certaine cohérence en matière de surveillance sur l’ensemble des entités assujetties, l’activité des organismes d’autorégulation se voyant confier la surveillance de certains secteurs sera désormais soumise à la supervision d’une autorité publique.

En second lieu, pour certaines entités assujetties (à l’exclusion cependant des établissements de crédit et établissements financiers), les superviseurs n’exigeront plus seulement que les membres d’un niveau élevé de la hiérarchie fassent preuve d’honnêteté et d’intégrité : ces exigences seront également étendues aux bénéficiaires effectifs de ces entités.

La proposition de Directive prévoit en effet que les États membres veillent à ce que les bénéficiaires effectifs qui ont été condamnés pour blanchiment de capitaux, une infraction sous-jacente ou financement du terrorisme, puissent en être dissociés. Le cas échéant, les États membres octroieront ainsi aux autorités nationales de surveillance le pouvoir de demander que les bénéficiaires effectifs cèdent la participation qu’ils détiennent.

Last but not least, la proposition de Directive donne également la possibilité aux États membres d’exiger de la part des émetteurs de monnaie électronique, des prestataires de services de paiement et des prestataires de services sur crypto-actifs qu’ils désignent un point de contact central lorsqu’ils sont établis sur leur territoire sous une autre forme qu’une succursale et que le siège social est situé dans un autre État membre. Ces points de contacts seront chargés de veiller au respect des règles LCB-FT et de faciliter la supervision des autorités de surveillance.

Pour les prestataires de services sur crypto-actifs, l’un des impacts les plus significatifs du paquet législatif concerne les informations devant accompagnant les transferts de crypto-actifs.

l’extension des règles accompagnant les transferts de fonds à certains transferts de crypto-actifs

L’extension de la règlementation sur les transferts de fonds, en particulier la « travel rule », s’imposera dorénavant aux transferts de crypto-actifs.

l’élargissement nécessaire du règlement (ue) 2015/847 modifié aux transferts de crypto-actifs

Pour prévenir et détecter l’utilisation de transferts de fonds à des fins de BC-FT, le Règlement (UE) 2015/847 modifié repose sur un régime différencié d’obligations selon la position du prestataire de services de paiement (PSP) dans la chaîne de transaction (qu’il s’agisse du PSP du donneur d’ordre, du bénéficiaire ou d’un PSP intermédiaire).

L’objectif visé par le Règlement est de s’assurer que les informations sur le donneur d’ordre et le bénéficiaire figurent dans les messages de paiement. Le Règlement étant limité aux « transferts de fonds », définis comme « les billets de banque et les pièces, la monnaie scripturale ou la monnaie électronique », une refonte de ce Règlement s’impose pour l’étendre aux cas de transferts de crypto-actifs.

l’extension de la « travel rule » aux transferts de crypto-actifs

L’extension du Règlement concernera donc les prestataires de services sur crypto-actifs lorsque ses opérations (en monnaie fiat ou en crypto-actifs) consistent en un virement électronique ou un transfert de crypto-actifs entre ce prestataire et une autre entité assujettie.

A la différence des transferts de fonds, tous les transferts de crypto-actifs seront considérés comme transfrontaliers (sans distinction du point de savoir s’ils ont lieu dans un seul pays, au sein du marché intérieur ou entre plusieurs pays). La philosophie générale du Règlement, consistant initialement en un partage de responsabilité entre le PSP du donneur d’ordre ou du bénéficiaire (travel rule), est maintenue.

Ainsi, le prestataire de services sur crypto-actifs de l’initiateur devra :

- s’assurer que les transferts de crypto-actifs sont accompagnés :

- du nom de l’initiateur

- du numéro de compte de l’initiateur lorsque ce compte existe et est utilisé pour la transaction

- de l’adresse

- du numéro du document d’identité officiel

- du numéro d’identification du client ou de la date et du lieu de naissance de l’initiateur

- s’assurer que les transferts de crypto-actifs sont accompagnés :

- du nom du bénéficiaire

- du numéro de compte du bénéficiaire, lorsque ce compte existe et est utilisé pour la transaction.

De son côté, le prestataire de services sur crypto-actifs du bénéficiaire devra appliquer des procédures efficaces :

- pour vérifier si les informations sur l’initiateur accompagnent le transfert de crypto-actifs ou le suivent

- pour détecter, y compris le cas échéant par un contrôle a posteriori ou en temps réel, l’absence éventuelle des informations requises sur l’initiateur ou le bénéficiaire

- pour déterminer s’il y a lieu d’effectuer, de rejeter ou de suspendre un transfert qui n’est pas accompagné des informations complètes requises sur l’initiateur et le bénéficiaire et pour prendre les mesures de suivi qui s’imposent.

Le prestataire de services sur crypto-actifs du bénéficiaire devra évaluer, en cas d’informations manquantes ou incomplètes sur l’initiateur ou le bénéficiaire, si les transferts sont suspicieux et doivent être reportés à la CRF. Les prestataires de services de crypto-actifs devront conserver les informations pendant une durée de cinq ans.

Pour éviter de voir des transactions basculer dans la clandestinité en raison d’obligations trop strictes, une approche par les seuils est retenue, avec un régime allégé pour les transferts de crypto-actifs dont le montant, pris individuellement ou cumulé à d’autres transferts liés, n’excède pas 1.000€.

Dans l’ensemble, l’implémentation de la travel rule aux transferts de crypto-actifs aura un impact substantiel pour les prestataires de services concernés.

Source : Karim DJEDID pour l’ESBanque

6ème directive et revision du règlement (UE) 2015/847 : calendrier et impacts attendus

La proposition de Directive et la proposition de refonte du Règlement entreront en vigueur le vingtième jour suivant celui de sa publication au JOUE.

La Directive n’étant pas d’application directe, les États membres disposeront d’un délai de trois ans après son entrée en vigueur pour transposer ses dispositions. En raison des échéances annoncées par la Commission pour la mise en place et le démarrage de l’activité de l’Autorité, il est probable que sa publication au JOUE ait lieu au plus tard en 2023, de façon à s’assurer que sa transposition par les États membres soit complète en 2026.

Touchant principalement à l’organisation du système institutionnel de LCB-FT, les impacts de la proposition de Directive devraient être plus mesurés pour les entités assujetties.

Parmi ceux-ci, les délais imposés par la CRF en matière d’échanges d’information et la faculté pour elle de geler un compte bancaire ou de paiement se traduiront le cas échéant par une revue du dispositif de reporting à la CRF ou une extension des cas de gel de compte à ce type de situation.

Le choix de la Commission d’étendre le régime du Règlement (UE) 2015/847 modifié aux prestataires de services sur crypto-actifs, conformément aux standards du GAFI, n’ira pas sans poser un certain nombre de challenges opérationnels et techniques pour certains d’entre eux, faute de solution technologie globale qui puisse satisfaire aux obligations de la travel rule.

Il est à noter que les obligations prévues dans la proposition de refonte ne s’appliqueront pas aux transferts n’impliquant pas ces prestataires, comme les transferts entre portefeuilles cryptographiques auto-hebergés. C’est un des angles morts du nouveau dispositif LCB-FT.

la consolidation à venir du paquet legislatif

Destiné à remédier aux déficiences structurelles que la cinquième directive n’avait pas traitées en son temps, le paquet législatif de la Commission renforce plutôt qu’il ne révolutionne le cadre LCB-FT actuel.

S’il va nécessairement se traduire par une adaptation du programme LCB-FT des entités assujetties, ces efforts n’auront par hypothèse pas la même amplitude que ceux ayant été précédemment entrepris lors de réformes précédentes, notamment à l’occasion du passage de la deuxième à la troisième Directive.

Source : Karim DJEDID pour l’ESBanque

A la date de rédaction de cet article, le contenu du paquet législatif n’est pas encore définitivement arrêté et doit encore être négocié. Il faut également noter qu’une fois adopté, ce corpus de règles uniques (Single Rulebook) ne sonnera pas nécessairement la fin de l’activité législative européenne en matière de LCB-FT. La Commission a par exemple déjà annoncé la révision prochaine de la Directive (UE) 2019/1153.

Le paquet législatif lui-même contient toute une batterie de dispositions prévoyant l’adoption ultérieure de mesures d’application de niveau 2 et de textes de niveau 3.

Cela concernera, entre autres : les variables et les facteurs de risques à prendre en compte pour nouer des relations d’affaires ou exécuter des transactions occasionnelles, la liste établie par la Commission des pays tiers à haut risque ou dont les dispositifs de LCB-FT présentent des faiblesses en matière de conformité, les seuils déclencheurs de mesures de vigilance en cas de transactions occasionnelles, les critères d’identification des personnes connues pour être associées à des PPEs, le format à utiliser pour les déclarations de transactions suspectes, les conditions dans lesquelles le recours ou la sous-traitance à un tiers peut avoir lieu ainsi que les rôles et responsabilités des parties prenantes…

Enfin, le Single Rulebook fera lui-même l’objet d’un réexamen périodique. La 6ème Directive et le Règlement relatif à la prévention de l’utilisation du système financier aux fins du BC-FT devront faire l’objet d’un réexamen et d’une évaluation dans un délai de cinq ans à compter de leur application, puis tous les trois ans.

La Commission fournira notamment, au plus tard dans les trois ans suivant la date d’application du Règlement, un rapport sur un abaissement éventuel du pourcentage utilisé pour l’identification des bénéficiaires effectifs ou de la limite applicable aux paiements en argent liquide d’un montant élevé. La Commission évaluera les résultats de l’Autorité par rapport à ses objectifs, son mandat, ses missions et sa localisation au plus tard le 31 décembre 2029 et tous les cinq ans par la suite.

Les années qui viennent promettent une nouvelle fois d’être intenses en matière de production normative.

Auteur

Karim Djedid ![]()

Senior Advisor, diplômé du Cycle Expert Métiers Conformité de l’ESBanque

Sources :

-

Regulation (EU) 2015/847 of the European Parliament and of the Council of 20 May 2015 on information accompanying transfers of funds and repealing Regulation (EC) No 1781/2006

-

Directive (EU) 2015/849 of the European Parliament and of the Council of 20 May 2015 on the prevention of the use of the financial system for the purposes of money laundering or terrorist financing, amending Regulation (EU) No 648/2012 of the European Parliament and of the Council, and repealing Directive 2005/60/EC of the European Parliament and of the Council and Commission Directive 2006/70/EC

-

EU Commission, Commission Staff Working Document, Impact assessment accompanying the Anti-money laundering package, 2021