Rédaction WEB : JUST DEEP CONTENT

Accroissement du risque crédit : la Conformité doit assurer le respect du cadre réglementaire mais aussi la détection des fraudes et la protection de la clientèle.

Nous avons vécu depuis plus d’un an un bouleversement de nos modes de vie, tant personnels que professionnels, en raison de la pandémie de COVID-19. Comme tous les acteurs économiques, les établissements bancaires sont concernés mais avec les conséquences spécifiques à leur activité de financement de l’économie.

Les réseaux bancaires ont été sollicités pour soutenir le financement des entreprises, aidés en cela par les dispositifs de garantie de l’État. Cette période inédite se traduit par un accroissement colossal du volume de crédit, qu’il s’agisse de dettes d’entreprise ou de prêts à la consommation. Dans cette situation, les risques de crédit et de surendettement augmentent significativement.

Les professionnels de la Conformité ont ici un rôle essentiel.

L’activité de crédit entre en effet dans un cadre réglementaire strict auquel il est nécessaire d’être particulièrement vigilant dans cette période particulière.

Au-delà de ces obligations, la situation actuelle génère à la fois des risques accrus de fraude mais aussi des besoins forts de transparence financière, de protection de la clientèle et de conseils. Les services Conformité doivent alors adapter leurs pratiques et apporter des solutions en collaboration étroite avec les professionnels de terrain.

risque crédit : etat des lieux suite à la crise de covid-19

Les établissements étant des opérateurs d’importance vitale (OIV ; activités, par définition, difficilement substituables ou remplaçables pour la nation, que ce soit sur des aspects économiques, sociaux, de défense ou de sécurité), ils n’ont pas eu l’obligation de fermeture comme tous les commerces dits non-essentiels.

Durant cette période exceptionnelle, ils ont dû adapter rapidement leur travail en agences et utiliser principalement la relation à distance, afin de rester mobiliser pour répondre aux besoins des clients et aux difficultés financières liées à l’épidémie.

Pour faire face à la crise, l’Etat a mis en place, via les établissements bancaires, un dispositif de garantie dit PGE (Prêt garanti par l’Etat), afin de soutenir financièrement les entreprises dans leur poursuite d’activité.

Malgré cela, les entreprises, notamment les secteurs de la restauration, de l’hôtellerie, des loisirs, du commerce, connaissent des difficultés importantes et de fortes pertes financières. Les prévisions de taux de chômage passent de 7.87% de la population active au premier trimestre 2020 à plus de 10% au 3ème trimestre 2022 d’après l’OCDE.

Les enjeux économiques sont importants, avec près de 190 milliards d’euros de dettes de crédit à la consommation et plus de 1 100 milliards d’euros de dettes de crédit immobilier. Nous devons porter une attention particulière à la capacité de remboursement du client, afin d’éviter une issue défavorable pour toutes les parties : le surendettement.

D’après la Banque de France en 2020 les commissions de surendettement ont examiné 108 731 situations de surendettement, soit une réduction de près de 1/5ème par rapport à 2019. Mais cette baisse ne doit pas freiner notre vigilance. En effet, à partir du deuxième semestre 2020, une progression des dossiers est apparue, en notant même une augmentation en décembre 2020 par rapport à décembre 2019, ce qui peut être une indication pour la période à venir.

Selon le rapport de la Banque de France de février 2021, ces dossiers de surendettement concernent les crédits à la consommation (37% de l’encours total) et les crédits immobiliers (34% de l’encours).

La typologie des profils surendettés concerne tous les établissements de la banque de détail. En effet se sont pour 49% des personnes entre 35 et 54 ans, avec un ratio quasi à l’équilibre entre homme (47%) et femme (53%). Les caractéristiques du ménage ont une incidence : on note une forte représentation des femmes avec enfant et des hommes seuls. Enfin, les clients les plus touchés sont les personnes dans une situation sociale et financière précaire. 85% d’entre eux sont locataires ou hébergés à titre gratuit et ont un taux d’activité faible.

En 2020, 59% des situations ont bénéficié d’un effacement des dettes, partiel ou intégral.

Cette crise économique accroît le risque de crédit. Les craintes sur le défaut des clients obligent les banques à accroître leurs provisions sur des créances qui pourraient devenir douteuses ou des prêts non performants dont le coût du risque augmente.

En réponse à cette situation, la Commission européenne décide, dans ses mesures dites de « paquet bancaire », de laisser l’opportunité aux banques de ne pas déduire de leur fonds propres les provisions des crédits en risque d’impayé en 2020 et 2021.

les obligations réglementaires incombant aux établissements de crédit : une vigilance accrue nécessaire

Le crédit à la consommation et le crédit immobilier sont des produits réglementés auxquels les établissements de crédit doivent, dans la situation actuelle, porter une attention particulière.

Le crédit consommation concerne les opérations autres que celles liées à l’immobilier. Il permet d’acheter des biens de consommation ou de disposer de trésorerie. Le montant de ces crédits est compris entre 200 € et 75 000 € et la durée de remboursement est supérieure à 3 mois.

Pour rappel les principales lois

Loi Scrivener : maîtrise du surendettement avec mentions obligatoires (montant, durée, TAEG (Taux Annuel Effectif Global), coût total du crédit) sur l’offre préalable du crédit.

Loi Neiertz : développement des commissions de surendettement.

Loi Chatel : Obligation d’information sur la tacite reconduction, de proposition d’un prêt amortissable s’il y a augmentation du crédit renouvelable.

Loi Lagarde : droit de choisir l’assurance emprunteur, durée maximale de remboursement du crédit renouvelable.

Loi Hamon : changement de l’assurance emprunteur la première année.

Amendement Bourquin : changement d’assurance possible tous les ans.

Cette législation très encadrée doit permettre une meilleure protection des droits pour l’emprunteur.

L’oubli de ces dispositions peuvent entrainer la nullité du contrat ou la perte au droit des intérêts ainsi que des sanctions.

Quelques mesures de protection de la clientèle

La notion de solvabilité : capacité du client à faire face à ses engagements.

Le KYC (Know Your Customer) : connaissance client accompagné des différents justificatifs.

Le taux d’usure : taux plafond calculé tous les trimestres par la Banque de France.

L’encadrement publicitaire : mention des caractéristiques principales du prêt (identité du préteur, modalités de financement, coût, taux, assurance).

Le délai de réflexion : obligatoire de 10 jours.

La FISE (Fiche d’Information Standardisée Européenne) : fiche qui comprend 15 informations comparatives sur l’offre de crédit.

Le document d’information tarifaire est un document normalisé, en application de la directive européenne de juillet 2014 sur la comparabilité des frais et rendu obligatoire depuis 2019. Ce document reprend les 12 services les plus représentatifs.

Il est important de noter que, malgré cette liberté tarifaire, certains frais, comme ceux liés aux incidents de paiement, sont plafonnés.

En pratique, en cas de rejet d’un prélèvement le montant des frais bancaires ne peut pas excéder le montant de l’ordre de paiement rejeté et est de plus plafonné à 20 euros.

Ces frais de rejets peuvent s’accompagner de commission d’intervention, dès lors que l’établissement valide une opération qui mettra le compte à débit. Depuis 2014, le montant des commissions d’intervention est limité par opération et par mois, avec un plafonnement spécifique pour les clients en situation de fragilité financière. Ainsi les frais ne pourront pas dépasser 8 euros par opération et 80 euros par mois (Article R312-4-1 du Code monétaire et financier). Pour les personnes en situation de fragilité financière ayant souscrit à l’offre OCF (Offre Client Fragile), ces plafonds sont de 4 euros par opération et de 20 euros maximum par mois (Article R312-4-2 du Code monétaire et financier).

S’ajoutent depuis 2019 pour les personnes détenteur de l’offre, des plafonnements pour d’autres frais d’incidents comme les lettres d’informations, les frais d’opposition de la carte par la banque, la déclaration à la Banque de France d’un retrait de carte. Ces frais sont au maximum de 20 euros par mois et 200 euros par an. Ce plafond est de 25€ par mois pour les clients en situation de fragilité financière n’ayant pas souscrit à l’offre.

Les sanctions liées à ces manquements seraient l’exposition publique du nom de la banque.

Les sommes liées aux incidents de paiement qui ont été prélevées sont reportées sur le document récapitulatif annuel des frais. Les banques doivent aussi informer les clients de ces sommes par le relevé de compte, au moins 14 jours avant la présentation du débit sur le compte.

Les tarifs peuvent être modifiés mais il incombe aux établissements de prévenir les clients a minima 2 mois avant la mise en place de ces changements.

Les établissements doivent afficher les tarifs de manière visible et mettre à disposition les brochures en agence et sur leur site.

Une situation économique instable, combinée à un endettement important et à une accumulation de frais peut déséquilibrer la position sociale et financière de certains clients, devenant une clientèle dite fragile.

Le code monétaire et financier permet d’apprécier la situation de fragilité financière par rapport aux ressources portées au crédit du compte, à l’existence d’irrégularités ou d’incidents de paiement et à leur caractère répété pendant trois mois consécutifs, notamment lorsque ces irrégularités sont égales ou supérieures à cinq dans le mois (Article R312-4-3 du Code monétaire et financier modifié par décret n°2020-889 du 20 juillet 2020).

Les clients qui répondent à ces prérogatives se voient considérés comme en situation de fragilité financière pendant au moins 3 mois. D’autres notions sont intégrées à cette appréciation, notamment :

- si le client est fiché FCC (Fichier Central des Chèques) en raison d’un chèque impayé ou du retrait de la carte bancaire pendant 3 mois consécutifs.

- s’il fait l’objet d’une procédure de traitement de surendettement pendant la durée de l’inscription au FICP (Fichier national des Incidents de remboursement de Crédit aux particuliers).

Dans cette même référence du Code monétaire et financier, On retrouve le contenu des services compris dans l’OCF pour un tarif fixé de 3 euros. Le client dispose dans ce cadre d’une gestion courante du compte, une carte à autorisation systématique, le dépôt et le retrait d’espèce dans son agence, quatre virements mensuels SEPA, deux chèques de banque mensuels, l’accès à distance à ses comptes, un système d’alertes sur le niveau du solde du compte, des RIB (Relevé d’Identité Bancaire), le plafonnement des commissions d’intervention comme évoqué, un changement d’adresse une fois par an.

Les établissements doivent tout mettre en œuvre afin d’identifier les clients éligibles. Il leur est nécessaire d’intégrer sur leur site internet une page dédiée à l’OCF et de mobiliser le réseau d’agences pour une bonne mise en œuvre du dispositif (des guides sont proposés par la Fédération Bancaire Française).

Cette sensibilisation du réseau, qui permet une meilleure connaissance client, doit s’accompagner de requête de détection mais aussi de la formation des conseillers qui doivent renseigner le RACI (Rapport de Contrôle Interne). Ce document comporte les mesures mises en place pour les clients en situation de fragilité (Charte d’inclusion bancaire et de prévention du surendettement).

La proposition de l’offre pour la clientèle fragile fait partie du dispositif de l’inclusion bancaire qui selon la définition de l’Observatoire de l’inclusion bancaire (OIB) « permet à une personne physique d’accéder durablement à des produits et services bancaires adaptés à ses besoins non professionnels et de les utiliser ».

La proposition de l’offre doit être documentée, y compris si le client refuse l’offre ou s’il ne souhaite plus en bénéficier. L’établissement doit utiliser pour cela un support papier ou sur un support durable afin de conserver cette information.

La fragilité financière peut résulter d’une situation de surendettement.

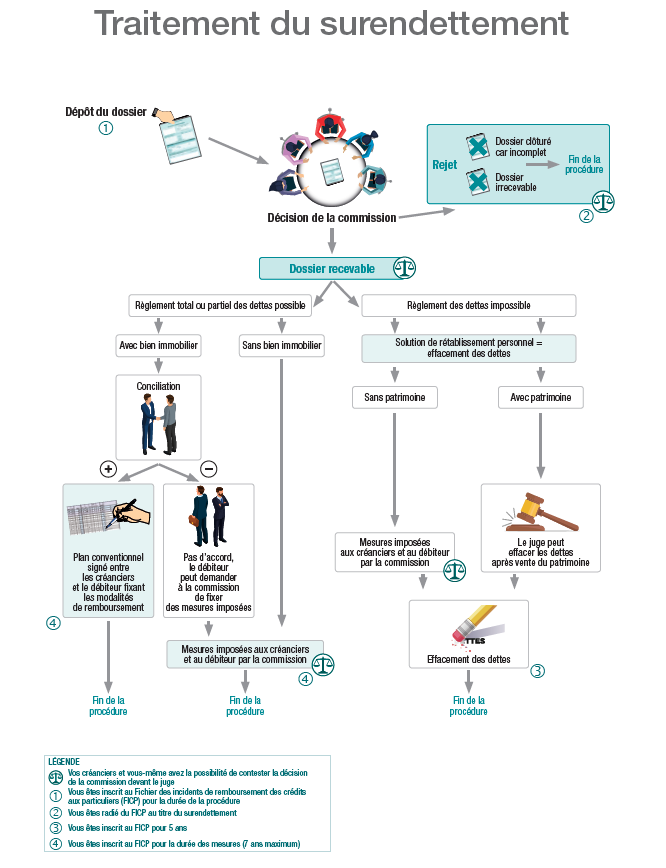

Un client est considéré en surendettement s’il ne parvient pas à faire face à l’ensemble de ses dettes exigibles, échues ou à échoir autres que professionnelles (Article L711-1 du Code de la consommation).

Procédure d’incident de paiement :

L’incident de paiement est caractérisé dès lors qu’il y a un impayé.

Cet impayé est suivi d’un envoi au client l’informant d’un délai de 30 jours et du montant à régulariser avant d’être fiché.

Si l’incident de paiement est non régularisé, le fichage survient au terme du délai d’un mois. Cette information est aussi envoyée au client ainsi que la possibilité de consultation auprès de la Banque de France.

L’établissement communique à la Banque de France au plus tard le quatrième jour suivant la date à laquelle l’incident est déclarable : le nom de famille, le nom marital, la date de naissance, le sexe, le code du lieu de naissance, la nature du crédit, la date de l’incident déclarable (Article 6 Arrêté du 26 octobre 2010 relatif au FICP).

Toute entrave au déroulement du FICP ainsi que tout retard est passible de sanctions, telles que le blâme, l’avertissement, l’interdiction d’effectuer certaines opérations (Article L612-39 du Code monétaire et financier).

Afin d’accompagner les clients en situation de surendettement, les établissements s’engagent, par une norme professionnelle à :

- les informer des conséquences de la procédure,

- faire un point sous 6 semaines,

- assurer la continuité de la relation,

- proposer l’offre de service adéquate,

- stopper les remboursements de crédit à compter de la recevabilité,

- adapter l’autorisation de découvert.

quelle mesures concrètes pour la conformité ?

Les conséquences économiques et financières de la pandémie renforcent les risques de fraude au crédit et fragilise la situation financière des clients. Les professionnels de la Conformité doivent être vigilants à ces deux aspects et mettre en place les actions appropriées.

détecter et éviter les risques de fraude au crédit

Cette période est propice aux actes malveillants (fraudes, arnaques, piratage, phishing). Une sensibilisation du client et de une prévention des établissements bancaires sont indispensables pour la protection de la clientèle. Elles passent par la communication numérique mais aussi par le conseiller, qui peut déceler s’il fait face à une situation frauduleuse.

Il est nécessaire d’intégrer dans la communication les informations de l’ORIAS (Organisme pour le Registre unique des Intermédiaires en Assurance, banque et finance) et la liste noire des sites ou entités identifiés comme douteux par l’ACPR (Autorité de Contrôle Prudentiel et de Résolution) et de ne pas hésiter à demander au client de se diriger vers son conseiller dès le moindre doute.

Dans la situation actuelle, les emprunteurs peuvent être à l’écoute de la moindre amélioration financière et les tentatives de fraude, lors de propositions de rachat de crédit, peuvent se développer.

Le risque peut être par exemple que le client envoie ses documents avec ses données personnelles qui seraient réutilisées pour contracter des prêts, de penser faire un rachat de crédit et de réaliser un nouveau prêt qui ne viendra jamais rembourser l’emprunt initial et se retrouver avec deux échéances, de débourser des frais importants de gestion (frais de dossier par exemple) sans qu’aucune action de rachat ne soit effectuée après.

Par ailleurs, les fraudeurs peuvent se faire passer pour l’établissement (phishing, démarchage), afin de récupérer les données personnelles qui leur permettra des actions d’usurpations d’identités.

Avec la recrudescence des échanges numériques depuis la pandémie, les réseaux bancaires doivent être vigilants. Des changements de coordonnées par exemple reçues par mail ou téléphone peuvent être le support d’une fraude et porter préjudice au client (changement de RIB pour envoyer des fonds vers l’extérieur, modification de numéro de téléphone pour accepter des opérations).

Parallèlement, la crise actuelle est un accélérateur de l’amélioration technologique des process des établissements de crédit, afin de répondre aux nouvelles demandes et aux impératifs de surveillance.

Les techniques numériques permettant d’analyser des documents pour en déceler la fiabilité, le scoring prédictif étudiant l’historique du client et le croisement de données peuvent améliorer le dispositif de lutte contre la fraude et la sécurité de l’octroi des crédits.

protéger la situation financière et personnelle du client

Une nouvelle version de la charte de l’inclusion bancaire et de prévention du surendettement a été validée en septembre dernier.

Le ministre de l’Économie, Monsieur le Maire, souhaitait notamment que les banques fassent preuve de plus de transparence concernant les frais d’incidents.

Ce document évoque ainsi le plafonnement de ces frais, ainsi qu’une extension du périmètre des données prises en compte par l’Observatoire de l’Inclusion Bancaire, telles des informations sur les clients identifiés comme fragiles et sur les coûts d’incidents trimestriels.

Cette charte adoptée par l’AFECEI (Association Française des Etablissements de Crédit et des Entreprises d’Investissement) vise à renforcer l’accès aux services bancaires et à développer des mécanismes de repérage plus rapide des clients en difficulté, afin de mieux prévenir le surendettement.

Elle se décompose en 3 thématiques :

- le renforcement de l’accès aux services bancaires et services de paiement pour en faciliter l’usage,

- la prévention du surendettement et la formation des personnels bancaires

La prise en charge du chômage partiel et la création du PGE (Prêt Garanti par l’État) ont certes permis de soutenir financièrement les particuliers. Mais les établissements font face aux inquiétudes des emprunteurs sur leur capacité de remboursement et doivent prendre en compte ces difficultés au cas par cas. Différentes typologies de personnes sont concernées comme les personnes au chômage total ou partiel, les clients devenus invalides après les complications de la COVID voire les héritiers des personnes décédées.

Une solution pour éviter les difficultés financières des emprunteurs et le risque d’insolvabilité consiste à réaménager les conditions du contrat de prêt : report partiel ou total de l’échéance, réduction des mensualités sous certaines conditions, utilisation des garanties d’assurances (perte d’emploi, invalidité, décès).

Lors de la proposition d’un nouveau prêt, il est aussi possible :

- d’inclure un différé de paiement,

- de procéder à une restructuration de toutes les dettes du client,

- de réaliser un regroupement de crédit permettant au client d’uniformiser plusieurs échéances en une seule afin de simplifier le remboursement et maitriser son budget.

- d’étaler la durée de remboursement ou de baisser le coût du crédit par des caractéristiques de taux plus favorables.

D’après certains organismes de protection des consommateurs, cette pratique n’est pas suffisamment mise en avant.

Enfin le client peut, selon les caractéristiques de son prêt, demander une renégociation lui permettant de répondre à son besoin actuel.

Le réseau doit être sensibilisé et alerté sur ce devoir de conseil, afin d’accompagner le client dans ces procédures.

Hors dispositif contractuel, les établissements ont également mis en place des reports temporaires pour éviter les incidents de paiement. Ces reports peuvent être partiels, c’est-à-dire que le remboursement du capital sera suspendu pendant une durée précise tout en gardant les intérêts et assurance à devoir, ou total, capital et les intérêts sont alors suspendus. Les mensualités reportées sont à payer à la fin du crédit.

Le développement des échanges clients liés à la situation actuelle multiplie les comptes rendus de contact. Le conseiller devra porter une attention particulière aux termes choisis afin de ne pas rentrer en contradiction avec le RGPD (Règlement Général sur la Protection des Données) et l’utilisation de données sensibles. Des vérifications et paramétrages doivent être mises en place pour s’en assurer et éviter les sanctions de la CNIL (Commission Nationale de l’Informatique et des Libertés).

Au-delà des conseillers, c’est toute l’organisation qui doit être sensibilisée. Le service consommateur par exemple peut recevoir davantage d’appels. Il est nécessaire de les accompagner dans leur approche et leurs réponses pour éviter d’éventuelles réclamations alertant le médiateur ou des autorités ayant un pouvoir de sanctions.

Les services de marketing ne doivent pas aller à l’encontre des difficultés sociales et financières dans leurs supports de communication. Il est nécessaire d’être vigilant par exemple lors de proposition publicitaire de prêt incluant des formules permettant d’emprunter immédiatement et rembourser après une période passée.

Auteur

Mikaël CAETANO ![]()

Chargé de Conformité, Diplômé du Cycle Expert Conformité de l’ESBanque

Sources

- Article D133-6 du Code monétaire et financier

- Article L312-1 du Code monétaire et financier

- Article R312-4-1 du Code monétaire et financier

- Article R312-4-2 du Code monétaire et financier

- Article 5312-4-3 du Code monétaire et financier

- Article L711-1 du Code de la consommation

- Directive 2014/92/UE du Parlement européen et du Conseil du 23 juillet 2014 sur la comparabilité des frais

- Arrêté du 16 septembre 2020 portant homologation de la charte d’inclusion bancaire et de prévention du surendettement

- Arrêté du 26 octobre 2010 relatif au fichier nationale des incidents de remboursement des crédits aux particuliers

- Arrêté du 24 mars 2011 portant homologation de la norme professionnelle sur les relations entre les établissements teneurs de compte et leurs clients concernés par le traitement d’un dossier en commission de surendettement

- Arrêté du 16 septembre 2020 portant homologation de la charte d’inclusion bancaire et de prévention du surendettement

- Commission européenne – Réaction face au coronavirus : un paquet bancaire pour faciliter l’octroi de prêts bancaires en soutien aux ménages et aux entreprises de l’UE – 28 avril 2020

- Mise à jour de la liste noire des sites ou entités identifiés par l’ACPR comme douteux – ACPR – troisième trimestre 2020

- Banque de France – Crédits aux particuliers – Mars 2021

- Banque de France – Les grandes lignes du surendettement en 2020 – Février 2021