Rédaction WEB : JUST DEEP CONTENT

Les conclusions du rapport 2022 d’évaluation mutuelle du GAFI sont un véritable succès pour la France. Sur quels points ? Quels axes d’amélioration restent nécessaires ?

Le GAFI (Groupe d’action financière ou Financial Action Task Force-FATF en anglais) vient de publier le 17 mai dernier son rapport d’évaluation du dispositif LCB-FT de la France. Ce rapport de 348 pages fait suite à une évaluation poussée et détaillée de deux ans visant à effectuer une revue de l’ensemble du dispositif LCB-FT français, tant de son environnement juridique, judicaire qu’opérationnel.

Lors de son émission, le rapport d’évaluation mutuelle du GAFI qui, de coutume, est redouté de tous les pays, a été accueilli par les applaudissements des autorités françaises.

En quoi consiste le rapport d’évaluation mutuelle du GAFI ? Que faut-il retenir du rapport 2022 ? Pourquoi considérons-nous que cette évaluation est une victoire pour la France ? Celle-ci peut-elle mieux faire ? Explications.

qu’est-ce que le rapport d’évaluation mutuelle du gafi ?

Dans son objectif de lutte contre le blanchiment des capitaux et le financement du terrorisme (LCB-FT), le GAFI dispose de deux outils de contrôle de ses membres : un rapport d’évaluation mutuelle de respect des recommandations émises et un classement par liste.

objectif principal du gafi : la lcb-ft

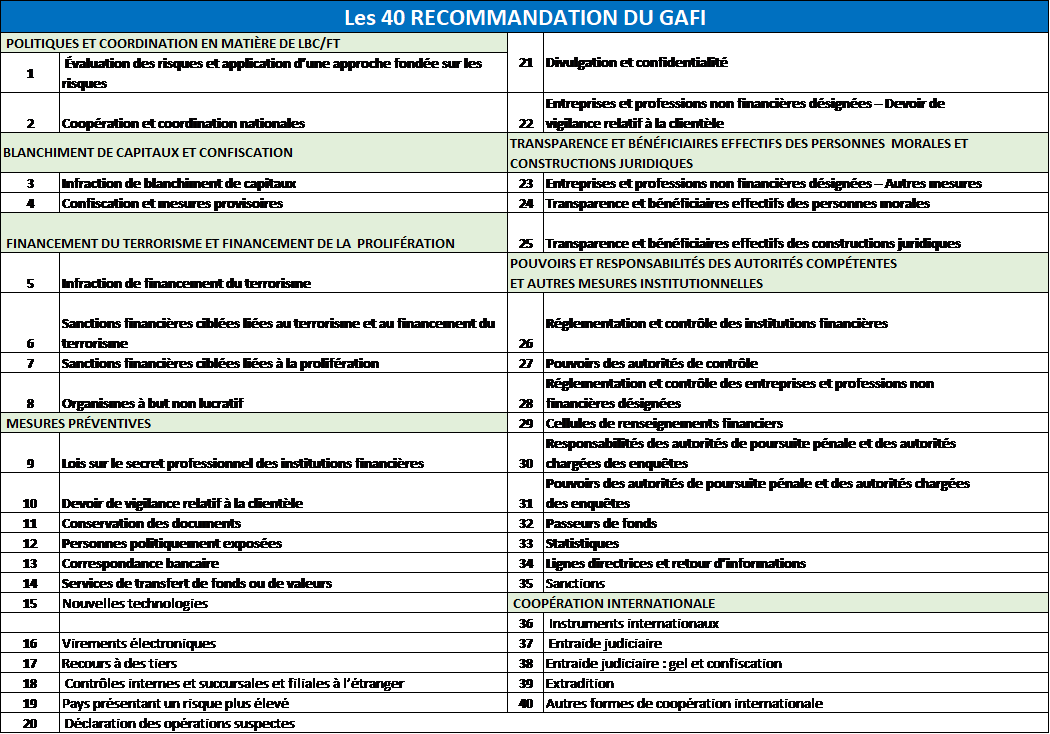

L’un des objectifs principaux du GAFI est d’élaborer des normes non contraignantes, appelées recommandations, au nombre de 40 actuellement. Ces normes ont fait l’objet de plusieurs revues successives depuis 1990. Après 2001, la lutte contre le financement du terrorisme est devenue une priorité.

Comme le GAFI le mentionne lui-même, ces normes ne sont pas contraignantes par nature mais l’objectif de l’organisme est de s’efforcer de « susciter la volonté politique nécessaire pour effectuer les reformes législatives et réglementaires nécessaires » parmi ses pays membres et au-delà.

Les recommandations constituent donc le socle normatif que les pays doivent déployer au sein de leur dispositif national.

Rappel : création et composition du GAFI :

Créé en 1989 lors du Sommet de l’Arche à Paris rassemblant les pays du G7, le GAFI est un organisme intergouvernemental dont l’objectif principal vise à lutter contre le blanchiment d’argent et le financement du terrorisme et contre les autres menaces visant l’intégrité du système financier international (telles que la prolifération nucléaire). Bien que logé en son sein, le GAFI est un organisme distinct de l’OCDE.

A l’heure actuelle, le GAFI compte 38 membres dont 36 pays et territoires et 2 organisations régionales (Conseil de Coopération du Golfe et Commission européenne).

Pour le cas français, le socle normatif se base essentiellement sur les directives AML (Anti-money Laundering) transposées en droit national au sein du Code monétaire et financier (par décrets, arrêtés et ordonnances de transposition). Ces normes s’ajoutent aux dispositions et mesures nationales indépendantes des mesures européennes. Le paquet AML européen dont le projet a été publié en été 2021 changera quelque peu la donne sur ce point d’ici quelques années.

Chaque recommandation fait par ailleurs l’objet d’une note interprétative permettant de mieux apprécier la recommandation d’un point de vue opérationnel.

Le GAFI publie également de manière régulière des guidelines permettant aux pays et assujettis d’appréhender les risques émergents en termes de criminalité financière (actifs virtuels, structures opaques, trafic d’êtres humains, braconnage …).

Source : Mustapha Bouzizoua pour l’ESBanque

déroulement d’une évaluation mutuelle par le gafi

Les évaluations menées par le GAFI se base sur une méthodologie dédiée, mise à jour en 2013, et présentant notamment :

- les principes de conformité technique (environnement et pouvoirs juridiques et législatifs)

- les notions d’efficacité ainsi que les méthodologies utilisées pour leur évaluation, qui sert de base à l’évaluation finale du pays et aux conclusions du rapport d’évaluation mutuelle

- un modèle de rapport d’évaluation mutuelle en son annexe II.

D’après sa méthodologie de 2013, le GAFI affirme que « la partie de la Méthodologie relative à la conformité technique permet l’examen de la mise en œuvre des obligations spécifiques des Recommandations du GAFI, y compris le cadre législatif et les moyens contraignants, et l’existence, les pouvoirs et les procédures des autorités compétentes », tandis que l’efficacité a vocation à :

- « (a) focaliser davantage le GAFI sur les résultats,

- (b) identifier dans quelle mesure le système de LBC/FT national répond aux objectifs des normes du GAFI et identifier les faiblesses systémiques

- et (c) permettre aux pays de donner un ordre de priorité aux mesures visant à améliorer leur système. Aux fins de la présente Méthodologie, le niveau d’efficacité se définit comme « le niveau de réalisation des résultats escomptés ».

A chaque évaluation mutuelle d’un pays membre, une délégation, constituée d’experts étrangers associés à l’organisme, évalue la conformité technique et l’efficacité du déploiement des recommandations du GAFI et plus largement du dispositif national LCB-FT. Une attention particulière est portée sur les zones à risques du pays.

L’organisation de ces revues fait l’objet d’une procédure transparente et dédiée : « Procedures for the FATF Fourth Round of AML/CFT Mutual Evaluations »

Le processus d’évaluation mutuelle demeure depuis son origine un des piliers des travaux du GAFI : il est l’outil principal de la surveillance que le GAFI exerce sur le système financier international et l’instrument principal destiné à la constitution de ses listes.

le système de listes du gafi : grise ou noire ?

Toute évaluation mutuelle d’un pays par le GAFI aboutit à des projets de constats puis de rapports.

Comme dans tout audit ou inspection réglementaire, ces travaux, après avoir fait l’objet d’échanges contradictoires et de réunions de conclusions, se finalisent par l’émission d’un rapport définitif présenté en séance plénière du GAFI.

Les suites du rapport peuvent prendre différents aspects :

- soit le rapport est positif,

- soit des déficiences sur certaines recommandations sont observées et feront l’objet d’un suivi (souvent sur deux ans avec plan d’actions du pays à l’appui),

- soit des carences significatives sont observées.

Dans ce dernier cas, afin d’accentuer la pression et pousser le pays défaillant à « corriger le tir », le GAFI utilise un système qui peut s’avérer réputationnellement destructeur pour le pays : le système de listes.

Une liste grise et une liste noire sont mises à jour trois fois par an au sein du document « Déclaration publique du GAFI » :

- La liste grise, communément appelée « pays tiers à haut risque » ou « appel à vigilance renforcée » conduit à des principes de rétorsion, et notamment la nécessité pour les pays membres d’appliquer des mesures de vigilance renforcées à l’encontre du pays listé (en France ces mesures se matérialisent par les articles L561-10 3° et R561-20-4 du Code monétaire et financier). Une liste similaire existe au niveau européen, établie par la commission européenne.

- La liste noire est quant à elle établie pour lister les pays non coopératifs. Elle compte aujourd’hui deux pays, l’Iran et la Corée du Nord, notamment du fait des programmes nucléaires en place.

La liste grise compte aujourd’hui les pays suivants, le dernier ajouté ayant été Gibraltar le 18 Juin 2022 :

Source : Mustapha Bouzizoua pour l’ESBanque

rapport 2022 d’évaluation mutuelle de la france par le gafi : un dispositif exemplaire pour les entités financières

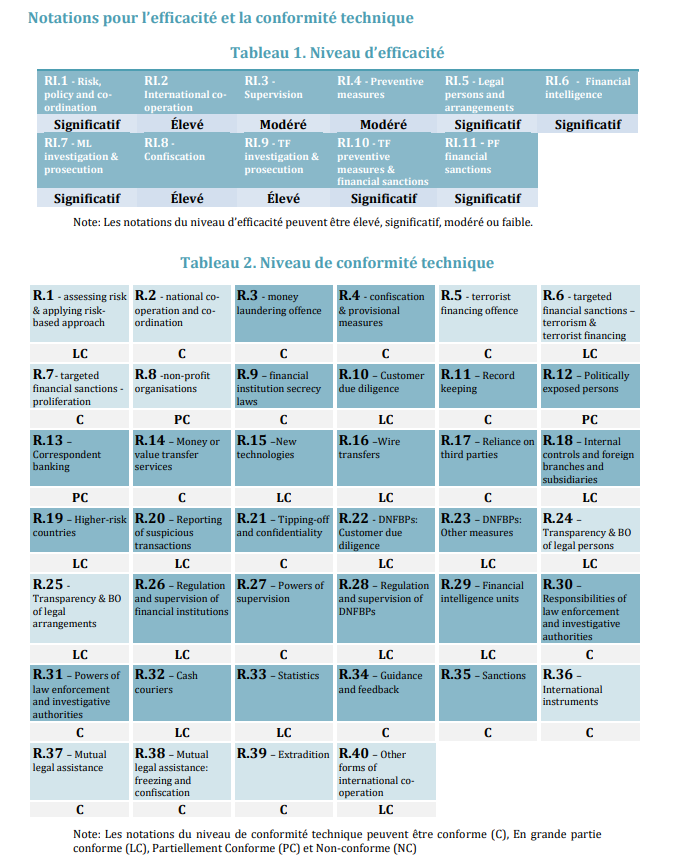

Achevée le 3 mars 2022, l’évaluation mutuelle du dispositif LCB-FT de la France par le GAFI s’est concrétisée par l’émission d’un rapport plus qu’encourageant et dont les résultats ont été considérés comme très positifs dans plusieurs domaines.

L’équipe d’évaluation a notamment noté les atouts du dispositif national, tant sur le volet de la lutte contre le blanchiment de capitaux, que sur le plan de la lutte contre le financement du terrorisme et de la prolifération, reconnue comme une priorité nationale. A cet égard de très bons résultats concernant la conformité technique mais aussi le niveau global d’efficacité ont été notés, plaçant la France en championne de la LCB-FT.

Rappel de l’évaluation de 2011 :

La précédente évaluation mutuelle de la France par le GAFI était intervenue en 2011 et avait été réalisée selon l’ancienne méthodologie du GAFI de 2004. Bien que le dispositif français ait été considéré comme solide, plusieurs lacunes avaient été remontées par l’organisme. A cette époque, la France transposait à peine la directive européenne 2005/60/CE, dite troisième directive LCB-FT dans son droit national, par l’ordonnance n° 2009-104 du 30 janvier 2009 complétée de ses décrets et renforcée notamment la même année par l’arrêté du 2 septembre 2009.

Bien que le dispositif ait été considéré comme répondant en grande parties aux attentes du GAFI, notamment sur la conformité technique (infractions poursuivies, arsenal juridique, pouvoir des autorités judiciaires et de supervision), certaines faillent furent mises en avant.

Les commentaires principaux du GAFI dans le cadre de ses conclusions émises au sein du rapport de 2011, mettaient notamment en exergue la nécessité de renforcer la coordination des services français (notamment la coopération entre services de renseignement, dont Tracfin (Traitement du Renseignement et Actions contre les Circuits Financiers Clandestins), et les autorités judiciaires) ainsi que leur coopération avec les superviseurs nationaux (malgré la création du COLB (Conseil d’Orientation de la Lutte contre le Blanchiment des Capitaux et le financement du terrorisme) en 2010).

Par ailleurs, le GAFI notait des lacunes dans la supervision, le niveau de conformité et l’appropriation des risques LCB-FT des assujettis du secteur non financier.

De plus, l’évaluation mettait en lumière la nécessité d’un renforcement des ressources, notamment au niveau des effectifs, au sein des différents départements impliqués dans la lutte contre le blanchiment de capitaux et le financement du terrorisme, dans les services de renseignement, de supervision et avant tout au sein des autorités de poursuites judiciaires.

Enfin, un point notable du GAFI concernait le dispositif LCB-FT déployé au niveau des collectivités territoriales d’outre-mer. Bien que ces territoires soient réglementairement soumis aux mêmes exigences réglementaires que la métropole française, l’organisme avait noté quelques défaillances majeures, l’extrait suivant de la communication officielle de l’évaluation étant explicite à ce sujet : « […] il persiste néanmoins un certain risque de déperdition des efforts de communication et de sensibilisation des autorités à l’égard des professions assujetties du fait de l’éloignement géographique. Ainsi, bien qu’un droit identique (à quelques exceptions marginales près) soit en vigueur sur tout le territoire français, les évaluateurs ont identifié dans le rapport plusieurs situations où il y a lieu de douter de l’effectivité de la mise en œuvre des mesures de LAB/CFT dans les territoires situés en outre-mer. »

rapport du gafi de mars 2022 : un dispositif lcb-ft robuste et sophistiqué

Le cadre LCB-FT français a été qualifié de « robuste et sophistiqué » sur de nombreux points.

Notamment, le GAFI a présenté le dispositif français comme, « très efficace » en matière :

- « d’enquête et de poursuite pour la lutte contre le financement du terrorisme,

- de confiscation des avoirs criminels et de coopération internationale ».

Sur ces critères d’évaluation, la France obtient d’excellente notes et fait office de très bon élève.

Le renforcement du dispositif français a largement contribué au niveau de conformité technique très positivement évalué par le GAFI. Plusieurs réformes clés ont été applaudies par le GAFI et notamment :

- la création du Parquet National Financier (PNF) du Parquet Nationale Anti-Terroriste (PNAT), de l’Agence de Gestion et de Recouvrement des Avoirs Saisis et Confisqués (AGRASC),

- la mise en place de la « présomption simple de l’origine frauduleuse des biens ou revenus » depuis 2013 (autrement appelé blanchiment autonome avec le renversement de la charge de la preuve).

- la tenue du registre des bénéficiaires effectifs depuis la transposition de la 4ème directive et le renforcement de son contrôle avec la 5ème directive (ce sujet faisant également partie intégrante de la 6ème directive en cours).

La France obtient également de très bons résultats au niveau de l’exploitation et la dissémination du renseignement financier, Tracfin étant présenté comme moteur dans le domaine. Il en va de même pour les enquêtes et les poursuites en matière de blanchiment de capitaux, ainsi que de la mise en œuvre des sanctions financières ciblées (lutte contre le financement du terrorisme ou contre le financement de la prolifération des armes de destruction massive).

De même les risques LCB-FT français, reflétés dans l’ANR (Analyse Nationale des Risques) de fin 2019 du COLB, sont très bien compris. Cette compréhension est renforcée par les ASR (analyses sectorielles des risques) et les publications de la cellule de renseignement financier Tracfin (rapports annuels d’activité, lettres d’informations ou rapports annuels tendances et analyses).

Au niveau des assujettis, la contribution du secteur privé financier (mise en œuvre des mesures de vigilance) ainsi que la qualité de sa supervision, ont été largement saluées. Le secteur financier, notamment bancaire (à quelques exceptions près pour les institutions financières de petite taille) y est montré comme extrêmement mature et totalement au fait des risques LCB-FT auxquels il est exposé.

Point d’amélioration majeur par rapport à 2011, de bons progrès ont été notés pour certaines professions non financières, dites Gatekeepers (notaires, avocats, administrateurs judiciaires) dans la compréhension des risques inhérents à leurs activités, ainsi que dans le respect des obligations déclaratives (avec quelques nuances cependant pour les avocats).

malgré des lacunes identifiées

Plusieurs lacunes ont néanmoins été remontées lors de cette évaluation mutuelle de la France par le GAFI.

Les associations à risques

Le GAFI remarque certaines vulnérabilités des OBNL (organismes à but non lucratifs, autrement dit les associations), notamment en matière de gestion du risque de financement du terrorisme.

Malgré le rôle précurseur et leader de la France en matière de lutte contre le financement du terrorisme, le GAFI note « une incapacité » en France à « recenser le nombre précis d’associations dans chaque catégorie de risque », ainsi qu’un manque de sensibilisation du secteur. Les mesures de contrôles sont par ailleurs trop larges et non ciblées sur les risques inhérents du secteur.

Les mesures d’exemptions non justifiées

Le GAFI note que la « France a aussi introduit certaines exemptions des standards du GAFI qui ne sont pas toujours justifiées au regard des analyses de risque réalisées (PPE (Personnes Politiquement Exposées) et correspondance bancaire) », ainsi que la tierce introduction.

Le reproche fait à la France tient, concernant les relations de correspondance bancaire, à la non–application de mesures de vigilances renforcées lorsque celles-ci sont intra-UE/EEE. Il en va de même pour le recours à la tierce introduction, c’est-à-dire le recours à un tiers pour la mise en œuvre des obligations de LCB-FT.

Cette présomption d’équivalence dans la mise en œuvre des régimes LBC–FT et les outils utilisés n’est pas basée sur une évaluation des risques. Le reproche fait par le GAFI est que cette évaluation des risques propres à chaque pays n’est pas appuyée par les conclusions des rapports d’évaluation mutuelle des pays UE/EEE faites par le GAFI.

Concernant les PPE, une critique faite par le GAFI est la rédaction de l’article R561-18 du Code monétaire et financier, et notamment l’abandon de toutes mesures de vigilance renforcées lorsque la PPE en question aurait quitté ses fonctions depuis plus d’un an. Le GAFI reproche en ce sens à la France de tenir une définition des PPE limitée à ce délai d’un an après leur fonction, alors même que l’analyse nationale des risques de la France par la COLB n’identifie pas « les PPE ayant quitté leur fonction comme un scénario à risque plus faible ».

Le secteur non financier

Tout comme cela avait été noté lors de l’évaluation précédente de la France, et malgré quelques progrès pour les notaires ou les avocats, le GAFI note un manque de sensibilisation du secteur non financier (dit EPNFD : entreprises et professions non financières désignées) et notamment du secteur immobilier et des sociétés de domiciliation.

Pour ces professions, le GAFI note un manque de connaissance qui se traduit par des dispositifs LCB-FT insatisfaisants. Les mesures de vigilance ne sont pas adaptées et les schémas de blanchiments non connus et compris. De même, les obligations découlant des exigences réglementaires du Code monétaire et financiers ne sont que partiellement intégrées.

Les ressources

La GAFI note également quelques lacunes au niveau des effectifs des autorités de poursuite et d’enquêtes, venant ralentir ou défavoriser un cadre LCB-FT pourtant à la pointe de la lutte. Les ressources avaient déjà été la cible des critiques du GAFI en 2011. Malgré des efforts significatifs, le GAFI ne donne pas entière satisfaction sur le sujet.

La tenue de statistiques

La France a également été quelque peu critiquée concernant sa tenue de données statistiques. Les informations deTracfin ne sont pas visées par les remarques de l’organisme. Ce sont surtout les données manquantes sur les saisies, les confiscations et l’entraide pénale qui sont pointées du doigt.

Source : Rapport d’évaluation mutuelle de la France par le GAFI – mai 2022

rapport 2022 du gafi : les recommandations d’amélioration

Le GAFI a également formulé des recommandations pour parfaire ce dispositif.

nécessité de formation et de contrôle des assujettis du secteur non financier

Ces recommandations concernent notamment les métiers de l’immobilier, ainsi que des services de domiciliation et les OBNL (associations). En plus du besoin de pédagogie pour ces secteurs, il est nécessaire de renforcer les mesures de surveillance ou contrôle ciblé. Des échanges de places doivent être développés également entre professionnels de ces secteurs (à la manière de la Fédération Bancaire Française pour les banques, ou France Assureurs pour les organismes d’assurances). Un échange de bonnes pratiques ne pourra que renforcer la culture conformité au sein de ses secteurs.

Ces échanges doivent également faire intervenir les superviseurs appropriés ou les organismes d’autorégulation, afin de développer un réel partenariat public-privé. Pour les OBNL, l’octroi d’une certification internationale ISO (International Organization for Standardization) ou autre accréditation relative à l’efficacité de la lutte contre le financement du terrorisme devrait un plus pour alléger les mesures de vigilances, sans pour autant assujettir ces dernières au titre de l’article L561-2 du Code monétaire et financier.

Lorsque plusieurs indicateurs de risques sont réunis (présence au sein d’un pays sensible au terrorisme, dons en espèces au-delà d’un certain seuil ou encore exposition à des pays sous sanctions internationale), il devrait être nécessaire d’appliquer des mesures de vigilances complémentaires en lien avec les publications du GAFI.

une revue de l’analyse nationale des risques (anr).

La dernière datant de fin 2019, il serait judicieux que le COLB publie une nouvelle analyse des risques.

Cela est d’autant plus nécessaire que la crise Covid-19 a engendré de nouveaux risques et que l’environnement des actifs virtuels ne cesse de se développer, ainsi que d’autres nouveaux acteurs du marché.

le renforcement des vigilances vis-à-vis des pep (personnes politiquement exposées)

Il est important de s’assurer que la définition actuelle des personnes politiquement exposées réponde bien aux risques identifiés par l’ANR. Ceci au regard du délai d’un an que nous avons précédemment mentionné, mais également des fonctions prises en compte. Les maires de grandes villes par exemple ne font pas aujourd’hui l’objet d’une telle classification.

La France fait figure de leader dans la lutte contre le blanchiment de capitaux et le financement du terrorisme. Le GAFI a noté des résultats très encourageants au niveau de la conformité technique et d’efficacité, malgré un secteur non financier parfois insatisfaisant (notamment dans les secteurs immobiliers).

Des progrès significatifs ont été notés, notamment en termes de collaboration et de partage d’information au niveau local, mais également avec les homologues étrangers. La France est par ailleurs à la pointe contre le financement du terrorisme, en témoigne l’initiative de 2018 « No Money For Terror », malgré quelques lacunes concernant les OBNL. Une clause de rendez-vous est fixée en juin 2025 pour évaluer le suivi des actions recommandées du GAFI.

Auteur

Mustapha Bouzizoua ![]()

Head of Policy Oversight (Financial Crimes and Regulatory Compliance, Continental Europe –

Membre du jury pour le Cycle Expert Métiers Conformité de l’ESBanque

Sources :

- Rapport d’évaluation mutuelle – Mesures de lutte contre le blanchiment de capitaux et le financement du terrorisme – France – Mai 2022 – GAFI

- Méthodologie d’évaluation de la Conformité technique aux recommandations du GAFI et de l’efficacité des systèmes de LCB-FT – GAFI

- Rapport d’évaluation mutuelle – Lutte contre le blanchiment des capitaux et le financement du terrorisme – France – GAFI – 25 février 2011

- Articles L561-10 3° et R561-20-4 du Code monétaire et financier

- Article R561-18 du Code monétaire et financier

- Article L561-2 du Code monétaire et financier

- Directive européenne 2005/60/CE, dite troisième directive LCB-FT

- Ordonnance n° 2009-104 du 30 janvier 2009

- Arrêté du 2 septembre 2009

- Directive (UE) 2015/849 du Parlement Européen et du Conseil du 20 mai 2015 relative à la prévention de l’utilisation du système financier aux fins du blanchiment de capitaux ou du financement du terrorisme

- Directive (UE) 2018/843 du Parlement européen et du Conseil du 30 mai 2018 modifiant la directive (UE) 2015/849 relative à la prévention de l’utilisation du système financier aux fins du blanchiment de capitaux ou du financement du terrorisme

- Analyse nationale des risques de blanchiment de capitaux et de financement du terrorisme en France – Rapport du COLB – Septembre 2019

Formation très intéressante avec un contenu très riche.

J’apprécie cette méthode participative de la dispenser.

A mon vis , il faut juste augmenter le temps de formation pour permettre aux bénéficiaires de très bien intégrés ses connaissances.

Dans l’ensemble je suis très satisfait de la formation.

Merci pour votre retour très positif. De laquelle de nos formations en conformité faites-vous référence ?