Rédaction WEB : JUST DEEP CONTENT

La régulation LCB-FT des crypto-actifs devient un véritable défi pour les Etats. Le point sur les règlementations AML actuelles et les enjeux à venir.

Les cryptomonnaies suscitent à la fois inquiétudes et intérêts. Pour les uns, il s’agit d’opportunités nouvelles, pour d’autres, des risques accrus de blanchiment d’argent et de financement du terrorisme.

Si ces deux réalités existent, l’investissement ou l’utilisation de ces monnaies virtuelles par les particuliers, entreprises ou institutionnels sont en progression partout dans le monde. Or cet usage s’inscrit dans un vide juridique abyssal.

Les cryptomonnaies ont un statut juridique encore imprécis et différent selon les pays. Certains aiment à dire que nous sommes dans un « Far West » qui laisse une grande place à la cybercriminalité.

Dans ce contexte les régulateurs tentent d’imposer au secteur des limites et un cadre d’usage légal règlementé. Dans différentes juridictions, l’Anti-Money Laundering (AML) ou Lutte Anti-Blanchiment (LCB) tentent d’encadrer les cryptomonnaies. Une fracture se dessine entre différents acteurs qui jouent le jeu de la transparence et des contrôles KYC (Know Your Customer) et les autres. L’usage des cryptomonnaies fait apparaitre de nouveaux paradis fiscaux dans des zones géographiques où la régulation n’est pas appliquée.

Si notre économie de plus en plus digitalisée a ouvert la voie aux monnaies virtuelles, le cadre d’intégration juridique, financier et réglementaire est en devenir.

L’anti-Money Laundering (AML) appliqué aux cryptomonnaies est une nouvelle donne encore hésitante et qui soulève de nombreuses interrogations.

Quels sont les risques et les schémas types de blanchiment liés aux cryptomonnaies ? Comment tracer, surveiller et investiguer sur ces nouveaux moyens de paiement et d’investissement ? La blockchain est-elle un garde-fou infaillible ?

interdiction, régulation et aml des crypto–actifs dans le monde: une ligne mouvante

La régulation mondiale des cryptomonnaies est loin d’être uniformisée. Les Etats ont fait évoluer leur approche règlementaire de ces nouveaux actifs et ont chacun adopté des dispositifs spécifiques.

les etats et la montée de la régulation anti-blanchiment des cryptomonnaies

Si parler de crypto-actifs et d’Anti-Money Laundering a semblé pendant un temps incompatible, aujourd’hui la régulation semble s’imposer dans beaucoup de juridictions.

Petit à petit se dessine une nouvelle carte géopolitique de l’usage des crypto-actifs.

Certains Etats ont d’emblée et de manière catégorique interdit l’utilisation des crypto-actifs. On peut citer la Chine, l’Egypte, l’Algérie, la Tunisie, le Maroc, l’Iraq, Oman. D’autres avec prudence tendent à imposer une régulation qui se cherche encore.

Mais ces lignes sont mouvantes. Les Etats doivent en effet faire face à l’investissement et l’utilisation de plus en plus important des cryptomonnaies par leur population.

Pour exemple un Etat comme le Maroc, qui se place en quatrième position économique sur le continent africain, derrière le Nigeria, l’Afrique du Sud et le Kenya, est également le vingt-quatrième utilisateur de cryptomonnaies. Même si l’interdiction d’user des cryptomonnaies par ce pays date de 2017, les investissements dans ces crypto-actifs ne fait que s’amplifier. Or, de nombreux avocats marocains estiment qu’il faut un encadrement de ces usages. C’est pourquoi la ministre des Finances a soulevé la question au Parlement. Pour beaucoup, il vaut mieux légaliser une pratique qui laisse un vide juridique et un flou judiciaire.

Cet Etat projette également d’y adjoindre une taxation de 30 % sur la vente et l’échange de cryptomonnaies et parallèlement, de donner naissance à une monnaie numérique de banque centrale à l’horizon 2023. Ici aussi, face à l’utilisation grandissante des cryptomonnaies par les populations, il n’est plus question d’interdire mais de réguler. Après avoir en 2021 voté une loi interdisant les actifs numériques, l’Inde prépare une réglementation de l’usage des cryptomonnaies.

Dans d’autres pays, les cryptomonnaies se sont tout de suite imposées comme une opportunité financière et technique à ne pas rater. C’est le cas de Dubaï, qui est devenu en très peu de temps un vrai « hub » de la « crypto-sphère ». Le Dubaï World Trade Center (DWTC) a pour mission de favoriser la promotion et l’adoption des cryptomonnaies dans un cadre de plus en plus règlementé. L’émirat veut s’inscrire comme leader dans le monde des affaires et de la technologie. Il mise beaucoup sur la technologie blockchain. L’ambition est de créer un écosystème « crypto-sécurisé ».

La Suisse s’est également très tôt engagée dans l’adoption des cryptomonnaies. Une région s’est même spécialisée sur ce sujet : le canton de Zoug, connu sous le nom de « Crypto Valley » accueille la plupart des acteurs de l’industrie des crypto-actifs. En 2020, le parlement suisse a approuvé l’adoption d’une loi sur les registres électroniques distribués (« Blockchain Law »). Celle-ci définit les modalités du trading des crypto-actifs et la gestion des échanges en droit suisse en instaurant des exigences en termes d’AML et de lutte contre le financement du terrorisme. Ce cadre juridique a permis le développement de la « tokenisation » des actifs financiers (actions, obligations et autres valeurs mobilières).

Dans ce contexte contrasté au niveau mondial, les États-Unis préparent prochainement un décret présidentiel visant à établir une stratégie unifiée de régulation des crypto- actifs. L’État américain sera au centre de la stratégie de régulation.

Les acteurs du secteur demandent avant tout de la clarté. Ce qui est loin d’être le cas aujourd’hui car les cadres juridiques restent variables selon les cryptomonnaies. Les compétences des autorités sont mal définies et les cryptomonnaies ont des statuts différents. Par exemple le bitcoin ou l’etherum sont assimilés à des matières premières. C’est pourquoi, ces cryptomonnaies sont contrôlées par la Commodity Futures Trading Commission (CFTC). Les autres cryptomonnaies sont surveillés par la Securities and Exchange Commission (SEC). Les américains attendent beaucoup du décret de l’administration Biden afin de clarifier le cadre d’usage des cryptomonnaies.

La balance risques et opportunités des crypto-actifs restera dans tous les cas sous surveillance.

institutionnels, entreprises, banques et protection des consommateurs dans l’usage des cryptomonnaies

L’engouement que suscite les cryptomonnaies gagne de nombreux acteurs de l’économie mondiale souhaitant être présents sur ce marché.

Qu’est-ce que les cryptomonnaies ?

Monnaies virtuelles et innovation technologique :

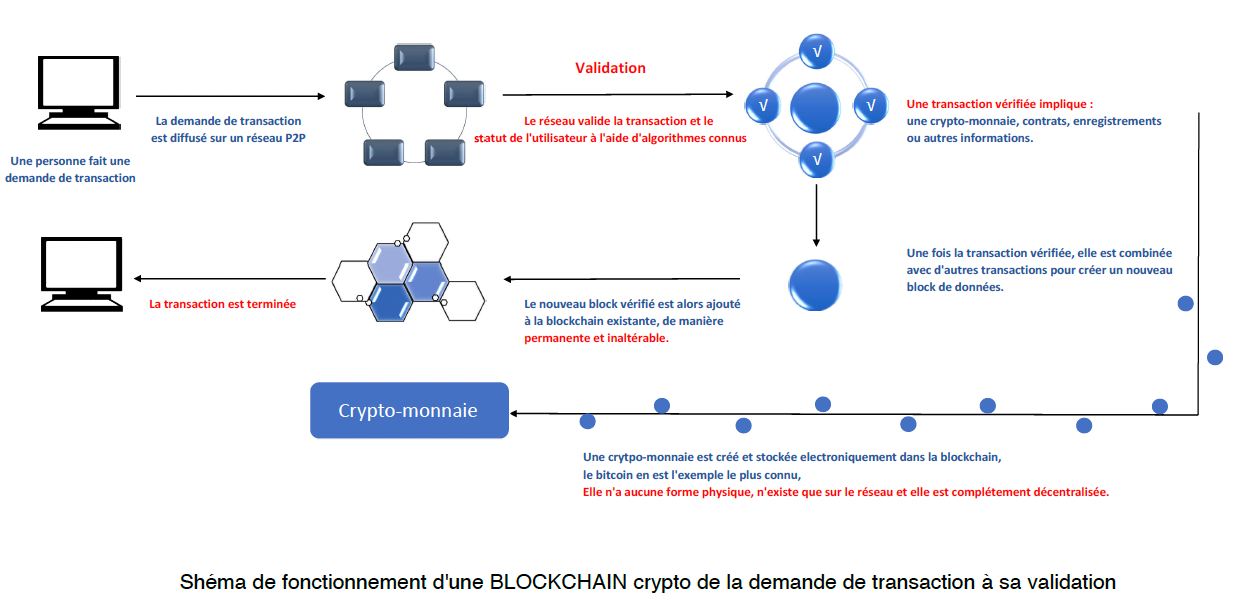

Les cryptomonnaies sont des moyens de paiement utilisés dans un protocole informatique décentralisé (de type blockchain). Les transactions sont donc réalisées sans intermédiaire financier.

Ce sont des monnaies digitales. Elles n’ont pas cours légal et ne sont pas émises, ni garanties, par une banque centrale ou par une autre institution, à la différence des monnaies dites fiat (dollar, euro, yen…).

Elles sont dites cryptographiques parce qu’elles sont uniquement numériques et permettent des échanges de valeur sur internet.

Leur fonctionnement suppose un environnement informatique décentralisé. L’information est partagée par tous les participants, les opérations sont validées par un commun accord. Beaucoup d’entre elles, mais pas toutes, utilisent la technologie blockchain. Elles s’inscrivent dans un contexte de la dématérialisation de la monnaie et de l’économie. Elles apportent une innovation technologique nouvelle dans le développement digital.

Innovation et sécurité

Depuis la création des cryptomonnaies de nombreuses failles de sécurité appellent à l’amélioration des systèmes en place. De nombreux piratages ont été répertoriés, les montants perdus sont colossaux, se chiffrant en milliards. Le cas le plus courant est la falsification des clés privées des utilisateurs et l’utilisation de logiciels malveillants qui met en déroute le code de la blockchain lui-même.

Les failles des systèmes peuvent concerner :

- les serveurs et les clés de sécurité (vol)

- les « hot wallets »

- l’encryptage des données

- les logiciels pour les transactions

- le hameçonnage des employés des plates formes

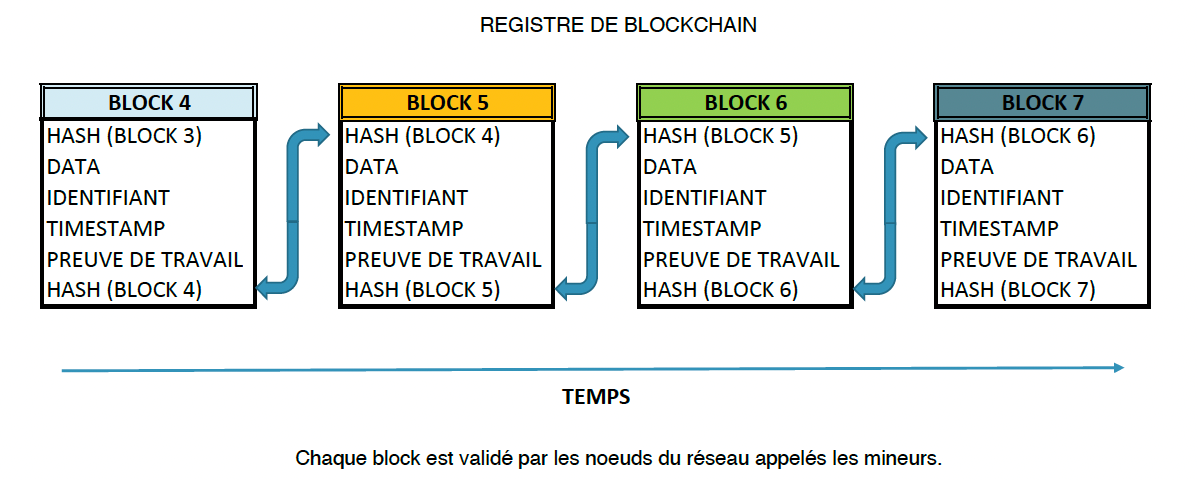

Les difficultés de « consensus » au moment des transactions constituent également un risque. Le consensus est un process par lequel certains particpants introduisent l’information (les mineurs) et où d’autres interviennent pour les valider (les nœuds). Mais ces opérations réunissent des milliers de participants, et l’information n’est pas accessible à tous au même moment.

Les risques de blanchiment d’argent

Les cryptomonnaies peuvent être utilisées pour cacher la source ou la destination des fonds. L’anonymat et la décentralisation des systèmes favorisent les opérations de blanchiment et de financement du terrorisme. Les clés privées des cryptomonnaies anonymes sont au cœur des problématiques du risque de blanchiment.

Dans les déclarations de soupçon à Tracfin, la majorité concerne le doute sur l’origine ou la destination des fonds (en 2018, 528 déclarations de soupçon sont en lien avec les crypto-actifs, en doublement par rapport à 2017, Rapport annuel 2020 Tracfin).

C’est au moment de l’entrée et la sortie de l’argent liquide dans les transactions que le risque de blanchiment est élevé.

Des études comme celle du cabinet Chainalysis indique que le blanchiment d’argent pour le secteur des cryptomonnaies a connu une augmentation annuelle de 30 % en 2021, ce qui représente 8,6 milliards de dollars blanchis, soit 2 milliards de dollars par supplémentaires par rapport à l’année précédente.

L’anonymat attire également dans un objectif :

- de contournement des sanctions internationales, tel le Venezuela en 2018

- de fraude fiscale. Certains territoires s’affichent comme des paradis fiscaux en n’appliquant pas les règles AML, tel Porto Rico par exemple.

Pour beaucoup, les cryptomonnaies représentent une nouvelle classe d’actif d’investissement. Des sociétés d’investissement ou des fonds créent ainsi des véhicules d’investissement basés sur les cryptomonnaires. BlackRock, le plus grand fonds d’investissement, travaille sur un projet d’ETF (Exchange Traded Fund) qui se focalise sur la technologie de la blockchain. D’autres établissements financiers profitent de la baisse récente des cryptomonnaies pour renforcer leurs investissements sur ce marché, tel Rothschild & Co via le fonds Grayscale Bitcoin.

La course technologique utilisant des cryptomonnaies est bien lancée, ainsi que celle des investissements dans le monde virtuel. C’est le cas du groupe Carrefour qui pour 120 etherum (300 000 euros) s’offre 36 hectares dans le métaverse The Sandbox. Ces acquisitions dans le monde virtuel participent au développement des cryptomonnaies puisqu’elles sont nécessaires aux paiements sur ce marché.

Devant cette offre pléthorique ne cessant de progresser, les régulateurs ont comme objectif premier de protéger les consommateurs. Beaucoup ont déjà essuyer des pertes considérables. A Londres, le gouvernement compte adopter une loi pour une double régulation du marché mais aussi de la publicité sur les crypto-actifs, par l’Advertising Standard Authorithy (ASA) et le Financial Conduct Authorithy (FCA)

aml et cryptomonnaies : les dispositifs existant dans le monde

Les obligations AML s’imposent petit à petit à de nombreux sites qui proposent des cryptomonnaies.

Mais cette pratique est encore loin d’être généralisée. Il existe ainsi de multiples sites où l’on peut acheter du bitcoin de façon anonyme.

D’autre part, toutes les cryptomonnaies n’ont pas de registre public comme l’ethereum (ETH) ou le bitcoin (BTC). Certains cryptomonnaies sont par nature anonymes comme monero (XMR).

La traçabilité des cryptomonnaies est une condition de mise en place d’une législation et d’une surveillance AML. De la même façon qu’il est interdit de détenir un compte bancaire anonyme dans la législation européenne LCB-FT (Lutte contre le blanchiment et financement du terrorisme), il devrait être interdit de détenir des crypto-actifs anonymes.

L’Union Européenne souhaite ainsi tendre vers un meilleur suivi des cryptomonnaies. Cela suppose que les acteurs en crypto-actifs doivent collecter et stocker des éléments d’information sur les expéditeurs et les destinataires comme dans les virements électroniques.

Le champ d’application de contrôle des transactions des cryptomonnaies reste néanmoins limité :

- à certains transferts : Il ne concerne pas, par exemple, les « portefeuilles non hébergés ou offline (ou cold wallet)», c’est-à-dire un portefeuille de cryptomonnaies ordinaire contrôlé par des clés privées par l’utilisateur. Il ne concerne pas non plus les transferts de pair à pair (P2P).

- à certains seuils : opérations en cryptomonnaies dépassant 1000 euros (Décret n° 2021-387 du 2 avril 2021), ainsi que les règlements en espèces et en monnaie électronique anonyme.

Les plateformes de cryptomonnaies doivent vérifier l’identité et les données personnelles de ses utilisateurs avant de les laisser opérer. Elles sont également autorisées à surveiller les opérations suspectes de certains clients et doivent aussi déclarer les opérations suspectes en matière de blanchiment d’argent et de financement du terrorisme.

Concrètement, l’utilisateur doit indiquer :

- une adresse mail,

- un mot de passe,

- un numéro de téléphone,

- un justificatif d’identité (passeport, carte d’identité, permis de conduire, permis de résidence). Il peut dans certain cas lui être demandé d’allumer sa webcam pour vectoriser et certifier son visage.

- l’adresse de son portefeuille numérique personnel

- les informations de sa carte de paiement.

Dispositifs de régulation des cryptomonnaies dans le monde

Une étude détaillée de la Library of Congress, publiée en novembre 2021, fait un état des lieux de l’avancement de la régulation des cryptomonnaies dans le monde. Elle indique pour chaque juridiction l’application des lois LCB-FT. Ce document permet de connaître, pour chaque pays, le nom de la loi de régulation et sa date d’application.

L’exemple de la Hongrie :

La Hongrie applique aux cryptomonnaies une loi LCB-FT de 2017, qui découle de la 5ème directive AML Européenne. Appliquée en France depuis le 14 février 2020, la 5ème directive européenne (UE 2018/843) impose de nouvelles obligations aux acteurs du marché des crypto-actifs. La 6ème directive européenne vient parachever ce dispositif règlementaire.

L’exemple du Luxembourg :

Le régulateur Luxembourgeois, la Commission de Surveillance du Secteur Financier (CSSF) a ouvert la porte aux investissements dans les actifs numériques aux fonds d’investissement alternatifs. Il est nécessaire d’obtenir une autorisation concernant ces actifs spécifiques, avec pour condition l’élaboration d’une cartographie du projet, des risques et des dispositifs LCB-FT. La CSSF réalise également un guide à ce sujet pour les gestionnaires de fonds d’investissement.

défis et enjeux aml dans la régulation des cryptomonnaies

La régulation LCB-FT des crypto-actifs suppose le développement d’outils technologiques, un encadrement visant à une meilleure intégration des cryptomonnaies à l’économie réelle, mais aussi une adaptation des métiers de la conformité à un environnement virtuel et décentralisé.

aml et cryptomonnaies : les défis technologiques

La règlementation AML des crypto-actifs soulève de véritables challenges technologiques, tant en termes de cyber-sécurité, que de traçabilité des transactions et de contrôles KYC (Know Yor Customer).

Blockchain et cyber-sécurité : un outil perfectible ?

Pour appréhender de manière simple la blockchain, il faut l’assimiler à une base de données. La blockchain permet de réaliser des transactions sur des actifs numériques en les validant par un protocole décentralisé.

Les actifs échangés via la blockchain sont divisés en jetons ou tokens. Ces tokens peuvent être fongibles, tels les cryptomonnaies, ou au contraire non fongibles représentant dans ce cas des actifs uniques non interchangeables, tels les NFT (Non Fungible Tokens).

Les transactions validées sont stockées dans un registre partagé.

Afin de valider de manière décentralisée et définitive les transactions, la blockchain fonctionne selon un principe de « blocs » rattachés et liés entre eux. On y trouve trace des transactions mais aussi toute inscription ou contenu que l’on décide d’y intégrer. Chaque bloc à une empreinte numérique décerné par un algorithme. La validation d’un bloc ne peut être effectué qu’à partir du moment ou un mineur a caractérisé un bloc et a informé l’ensemble du réseau pour valider le bloc suivant.

Très proches des blockchains, les registres distribués ou Distributed Ledger Technology (DLT), sont un processus numérique enregistrant des opérations dans plusieurs emplacements. Ils présentent des avantages mais aussi de nombreux inconvénients en termes de sécurité. Testés dans le projet Hamilton aux Etats Unis, ils ont montré des erreurs au niveau du serveur de commande.

Au Luxembourg, la CSSF a également émis des avis de prudence sur les DLT dans son guide intitulé « Distributed Ledger Technologies and Blockchain, Technological risks and recommendations for the financial sector ».

Blockchain et AML : les outils d’analyse pour détecter les « mixeurs »

Les criminels utilisent souvent des « mixeurs » pour tenter de dissimuler les origines illicites des cryptomonnaies. Lors d’attaques informatiques, les portefeuilles sont déplacés vers ces « mixeurs ».

Des outils d’analyse permettent d’identifier ces « mixeurs » et de les répertorier comme tels. Il est ensuite nécessaire de pouvoir différencier un déplacement normal d’un portefeuille avec celui opéré par un mixeur.

Blockchain et applications KYC

Des start-ups évoluant dans le domaine des crypto-actifs conçoivent des outils « KYC » (Know your customer) afin de faciliter la mise en œuvre des obligations de lutte contre le blanchiment d’argent (AML).

Ces technologies automatisent le processus de partage des preuves visant à vérifier qu’un utilisateur possède un portefeuille de crypto-actifs privé. Ces applications sont régulièrement mises à jour pour améliorer la vérification de la propriété d’une adresse (AOPP : Address Ownership Proof Protocol).

Selon des « crypto-sceptiques » de la régulation, l’AOPP compromet « l’auto-conservation » des crypto-actifs, en permettant à d’autres intervenants d’autoriser ou d’arrêter les transactions.

Ce type d’application met en cause également « le pseudonymat » du Bitcoin. Ce qui explique le souhait de détenteurs d’actifs numériques d’obtenir la suppression de cette fonction, arguant d’une « sur-réglementation » qui entrave le bon fonctionnement des transactions.

L’anonymat est réellement un défi dans la lutte contre la cybercriminalité. De nombreuses applications facilitent l’anonymat en proposant des VPN (Virtual Private Network). Les hackers s’adaptent sans cesse aux évolutions technologiques. Des cybercriminels, tels BlueNoroff (groupe Lazarus), se sont spécialisés dans le vol de crypto-monnaies.

intégration des cryptomonnaies régulées dans l’économie réelle: un véritable enjeu

Une frontière est en train de se dessiner entre des acteurs de la cryptomonnaies qui jouent le jeu de la régulation et du KYC et ceux qui s’y refusent pour l’instant.

C’est une ligne mouvante mais dont l’enjeu est l’intégration à grande échelle des cryptomonnaies dans nos économies. L’adoption définitive et sans craintes des cryptomonnaies par les Etats passent par leur nécessaire règlementation.

La dernière conférence européenne du 21 janvier 2022 « Protéger les européens contre la criminalité financière et le financement du terrorisme » a pointé les menaces des crypto-actifs, tout en s’interrogeant sur les conditions d’encadrement et de supervision en Europe.

Les cryptomonnaies, les NFT représentent un intérêt croissant pour les consommateurs et les investisseurs. Il est donc important de pouvoir en atténuer les risques.

Ces risques concernent tout d’abord les consommateurs et investisseurs eux-mêmes. Il est nécessaire de pouvoir se protéger des menaces que constituent les « rançongiciels » liées au dark web. La législation européenne n’est pas encore à la hauteur du risque, notamment pour la protection des consommateurs. La proposition de Règlement « MICA » (Markets in crypto-assets) du 24 septembre 2020 commence à apporter des réponses aux risques liés aux cryptomonnaies. Ce règlement tant attendu doit aussi imposer la règle dite « de voyage » pour les portefeuilles non hébergés.

Le package européen et la proposition de 6ème Directive concernent également les prestataires de crypto-actifs dans un objectif de LCB-FT.

La régulation des plateformes est cruciale, notamment en tant qu’interface entre les cryptomonnaies et les monnaies internationales.

Pour l’Europe, l’enjeu de taille est aussi la stabilité financière en évitant un possible krach lié aux crypto-actifs.

l’adaptation des hommes: la compliance 3.0 généralisée ?

Le monde de la compliance doit également s’adapter à ce nouvel environnement AML appliqué au cryptomonnaies, d’un point de vue :

- méthodologique: mise en place d’un système d’évaluation, de cartographie et de gestion des risques adapté, dispositif KYC efficace, mesures de vigilances spécifiques, maîtrise des risques liés à la surveillance des transactions et la déclaration de soupçons, adaptation aux dernières règlementations européennes sur les crypto-actifs tel le Règlement dit MICA du 19 novembre 2021.

- technique: les différents outils doivent être utilisés de manière adaptée. Les problématiques de traçabilité dans la blockchain mettent en avant l’importance de la data à deux niveaux :

- dans la récupération des éléments tels des adresses pour le traçage

- mais aussi pour l’identification pertinente du client et donc du risque.

Dans cet environnement décentralisé, la sécurité et la protection de la data sont indispensables.

Auteurs

Rachida Bodinier ![]()

Expert Conformité – Fondateur de Horasis Data Compliance – Concepteur pour le Cycle Expert Métiers Conformité de l’ESBanque

- 5ème directive européenne (UE 2018/843) du Parlement européen et du Conseil du 30 mai 201

- Proposition de DIRECTIVE DU PARLEMENT EUROPÉEN ET DU CONSEIL relative aux mécanismes à mettre en place par les États membres pour prévenir l’utilisation du système financier aux fins du blanchiment de capitaux ou du financement du terrorisme et abrogeant la directive (UE) 2015/849

- Proposal for a DIRECTIVE OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL on the mechanisms to be put in place by the Member States for the prevention of the use of the financial system for the purposes of money laundering or terrorist financing and repealing Directive (EU) 2015/849

Merci pour l’article, très instructif !

J’ai été très impressionné par la profondeur de l’analyse de cet article. C’est vraiment un sujet complexe qui a été abordé de manière claire et concise.