ECMS : Les banques se préparent à la nouvelle plateforme monétaire de l’Eurosystème

Temps de lecture estimé : 11 minRédaction WEB : JUST DEEP CONTENT

« Vision 2020 », le projet européen d’harmonisation des systèmes opérationnels monétaires vers la plateforme ECMS, vient d’entrer dans sa 2ème phase. De quoi s’agit-il ? Quels impacts pour les banques et les métiers de la Conformité ?

L’impact économique de la COVID-19 a contraint les banques centrales à établir une politique monétaire encore plus accommodante qu’elle ne l’était déjà par le moyen de mesures exceptionnelles. Quantitative Easing, TLTRO III, PEPP… Autant d’outils qui sont en réalité au cœur d’une révolution gigantesque à venir et qui aura un impact non négligeable pour les banques européennes.

Dans le cadre de la mise en œuvre de la politique monétaire, le dispositif TRICP (Traitement Informatisé des Créances Privées) est le système opérationnel actuellement utilisé en France entre la banque centrale nationale (Banque de France) et les banques.

Le projet de refonte de l’Eurosystème appelé « Vision 2020 » va totalement modifier ce dispositif afin de pallier ces limites, consolider les systèmes nationaux existants et créer une plateforme commune à l’échelle européenne.

Quelles sont les contraintes des dispositifs actuels et comment vont-ils évoluer dans le futur ? Quelles conséquences pour les banques et les professionnels de la Conformité ?

tricp : spécificités et limites du système actuel de traitement des paiements

Le Traitement Informatisé des Créances Privées (TRICP) est l’outil opérationnel utilisé depuis une vingtaine d’année par les banques, pour se refinancer auprès de la Banque de France. Il présente néanmoins des contraintes importantes liées à sa complexité.

tricp, le cadre opérationnel actuel

Le cadre opérationnel de la politique monétaire, TRICP (Traitement Informatisé des Créances Privées), existe depuis 1998 et permet aux banques d’accéder au refinancement de la Banque de France.

La politique monétaire désigne l’ensemble des mesures prises par les banques centrales afin de maintenir la stabilité des prix. La banque centrale a pour mission de s’assurer que l’inflation, ou le taux global de variation des prix reste faible, stable et prévisible.

En Europe, l’objectif de la BCE (Banque Centrale Européenne) est normalement de maintenir une inflation à 2 % d’une année sur l’autre. En fonction de cet objectif et des conditions économiques, le rôle de la banque centrale est d’injecter de la masse monétaire afin de relancer l’économie ou au contraire de baisser la quantité de monnaie en circulation afin d’éviter une surchauffe. On resserre la politique monétaire lorsqu’on estime que l’inflation va s’accélérer au-delà de 2% et on l’assouplit lorsqu’on estime que l’inflation sera inférieure à 2%. C’est un équilibre constant et difficile à maintenir en temps de hausse ou de chute brutale de l’inflation comme c’est le cas ces dernières années.

La France a en effet connu une forte baisse de l’inflation induite par la COVID-19 entre novembre 2018 et décembre 2020 où elle était passée de plus de 2 % à 0 %. L’inflation est toutefois repartie à la hausse en janvier 2021 pour dépasser à nouveau les 2 %. Le mois dernier, en novembre 2021, on constate que la hausse des prix à la consommation a grimpé de 0,4 point par rapport à septembre, notamment en raison de l’envolée des cours de l’énergie (données publiées par l’Insee).

Pour définir une politique monétaire qui soit efficace, la BCE ne s’adapte pas seulement aux conditions actuelles du marché, elle se doit également d’avoir une vision prospective. Avec près de 75 % des adultes entièrement vaccinés en France, l’économie a pu largement rouvrir. On devrait s’attendre à une hausse des dépenses de consommation et un accroissement de la production. Si la progression de l’immunité à la COVID-19 va de pair avec une atténuation des effets de la pandémie, la BCE reste toutefois prudente. La diffusion du variant Delta au niveau mondial génère un risque important de retard de la réouverture totale de l’économie. Christine Lagarde déclarait néanmoins lors de la conférence de presse de la BCE du 28 octobre : « Nous nous tenons prêts à ajuster l’ensemble de nos instruments, de façon adéquate, pour assurer que l’inflation se stabilise au niveau de notre objectif de 2 % à moyen terme ».

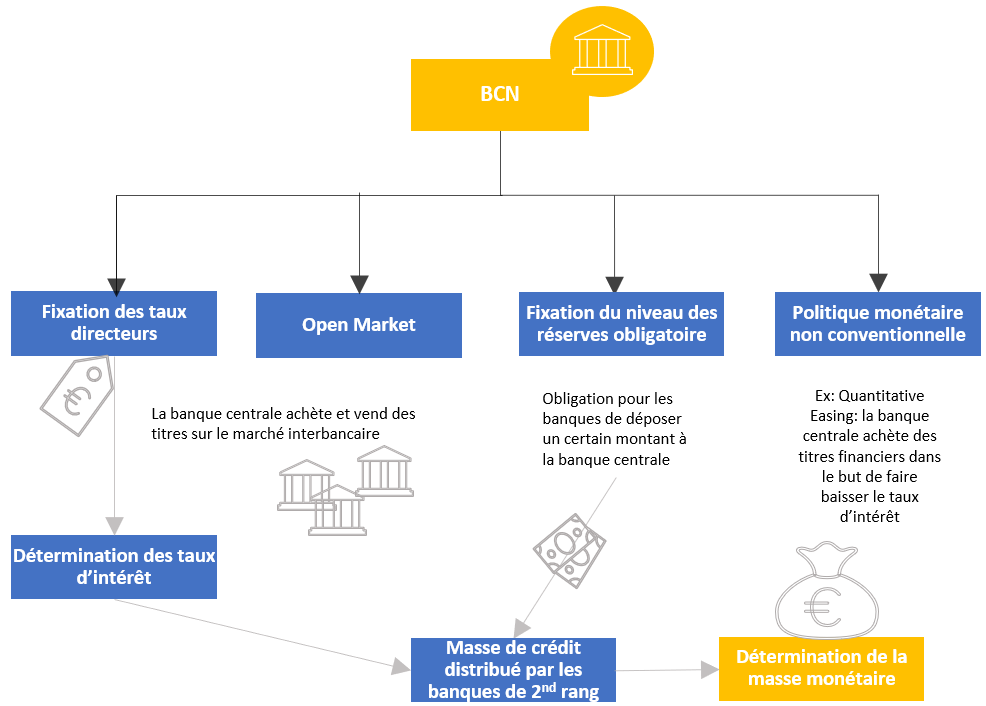

Pour atteindre les objectifs fixés, l’Eurosystème dispose de trois instruments principaux :

- Les taux directeurs, c’est-à-dire le taux de refinancement pratiqué par la banque centrale pour les banques de second rang. C’est ce qui définit « le prix » ou la valeur de l’argent. Ils sont au nombre de trois :

- Le taux de rémunération des dépôts (actuellement à -0,50 %, ce taux négatif a pour objet d’encourager les banques à injecter la masse monétaire dans le système économique plutôt qu’en dépôt) ;

- Le taux de refinancement (actuellement à 0 %)

- Le taux de prêt marginal (actuellement à 0,25 %)

- L’Open Market ou le marché interbancaire (l’achat ou la vente de titres par la banque centrale aux banques de second rang).

- Les réserves obligatoires : Les banques établies en zone euro sont assujetties à la constitution de réserves obligatoires (des fonds) sur des comptes ouverts auprès des banques centrales nationales de l’Eurosystème. Il s’agit d’un filet de sécurité. Plus le niveau de réserves obligatoires est élevé, moins la masse monétaire est en circulation sur les marchés.

Dans le cas où ces trois premiers moyens s’avèrent insuffisants, l’Eurosystème met en œuvre des mesures dites non conventionnelles (par exemple les TLTRO III depuis la COVID-19).

Source : Douchka Pharose Légende : BCN : Banque Centrale Nationale

Des solutions spécifiques ont été mises en place au niveau national pour la mobilisation de ces créances privées auprès de la Banque de France, via le dispositif TRICP (Traitement Informatisé des Créances Privées).

C’est donc la Banque de France qui fixe la base réglementaire de cette procédure afin d’admettre l’accès aux banques de second rang. Parmi les conditions d’accès on trouve par exemple :

- l’envoi quotidien de fichiers informatiques sécurisés ainsi que d’actes de remise en garantie dématérialisés de créances éligibles. L’envoi est assorti d’une signature électronique certifiée.

- la surveillance permanente de l’éligibilité des créances selon les critères imposés par la BdF au moment de la cession.

- le suivi permanent et la déclaration à la BdF d’évènements de crédit.

limites et contraintes de tricp

Le moins que l’on puisse dire est que le dispositif TRICP est complexe et les banques se sentent parfois désarçonnées face à une réglementation non seulement variable localement, mais qui fluctuent aussi en fonction des conditions du marché et de la stratégie de la politique monétaire.

Une foire aux questions publiée par la Banque de France recueille les questions les plus fréquemment posées par les contreparties et est fréquemment mise à jour. Force est de constater qu’après plus de vingt ans d’existence, la façon d’appliquer le dispositif ne semble pas toujours très limpide.

Parmi les sujets qui peuvent porter à confusion ou être difficiles à mettre en œuvre sont notamment les critères d’éligibilité des créances variables en fonction des types de créances.

Pour être éligible, une créance doit respecter un niveau de qualité de crédit dont les critères d’évaluation sont ceux imposés par la BdF.

Une surveillance permanente ainsi qu’une déclaration à la BdF, au plus tard au cours de la journée ouvrable suivant la prise de connaissance de l’évènement, sont également obligatoires et leur manquement peut être sanctionné.

Un autre sujet délicat est la remise quotidienne de créances privées.

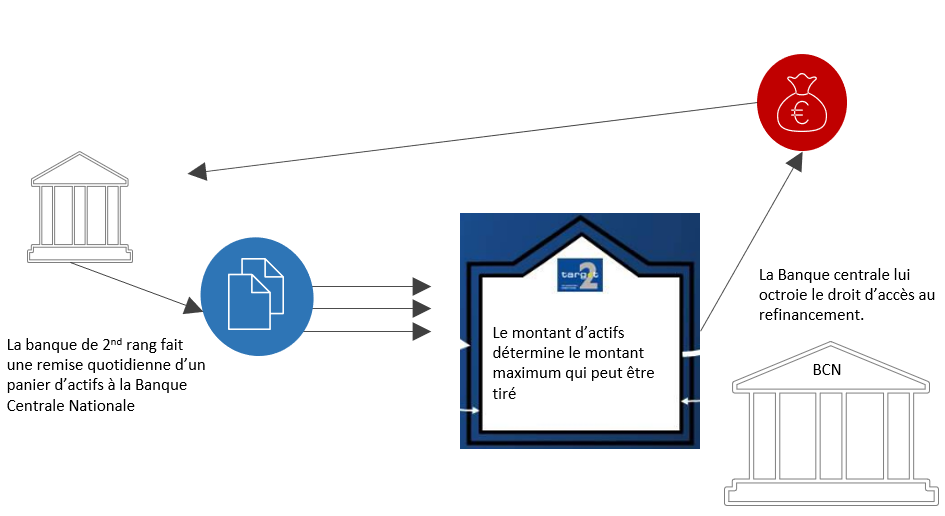

Au sein de l’Eurosystème, comme d’ailleurs dans la plupart des pays, les prêts ne sont accordés par la banque centrale que contre du collatéral remis en garantie. Ces garanties peuvent être des titres négociables ou des créances privées.

Pour pouvoir conserver son accréditation TRICP, ou son droit d’accès au refinancement, les contreparties ont l’obligation de déposer chaque jour un panier d’actifs financiers. Le montant du collatéral déposé détermine le montant de liquidité qui peut être mobilisé.

La remise des créances privées à la Banque de France s’opère par l’envoi quotidien à l’application TRICP de fichiers informatiques sécurisés ainsi que d’actes de remise en garantie dématérialisés assortis d’une signature électronique. Les plages de remises sont définies dans le calendrier Target (Trans-european Automated Real-Time Gross Express Transfer) de la BdF et doivent être effectuées selon des plages horaires limitées.

Système de remise TRICP :

Source : Douchka Pharose Légende : BCN : Banque Centrale Nationale

Qu’elle souhaite mobiliser du collatéral en garantie contre un refinancement ou non, la banque contrepartie a l’obligation quotidienne d’effectuer cette remise. Un manquement peut être pénalisant. Là encore, cela créé une lourdeur opérationnelle et quotidienne pour un dispositif qui ne sera pas systématiquement activé.

D’autre part, le dispositif actuel de gestion du collatéral créé sans le vouloir une inégalité entre les contreparties de la zone euro.

A titre d’exemple, en décembre 2011, des dispositifs assouplis ont été introduits au titre des mesures de soutien renforcé au crédit, visant à favoriser les prêts bancaires pendant la crise financière (ces mesures seront maintenues jusqu’en 2024).

L’Eurosystème a de ce fait mis en place des créances privées supplémentaires communément appelées ACC pour Additional Credit Claims. Il s’agit de créances de « sous-catégorie » ou de qualité de crédit moins bonne et qui ne sont pas soumises à tous les critères d’éligibilité applicables aux créances privées. Alors que les créances privées « standards » sont des prêts au secteur public ou aux entreprises, les ACC peuvent aussi inclure des prêts aux ménages ou être libellés dans d’autres devises que l’euro. Pour compenser les risques accrus associés, la BdF impose des décotes plus élevées.

Chaque banque centrale nationale est libre d’établir un dispositif ACC spécifique pour son pays (sur la base d’un cadre commun minimum de contrôle des risques approuvé par le Conseil des gouverneurs de la BCE). Les règles régissant le recours aux ACC et aux créances privées varient d’un pays à l’autre creusant l’inégalité entre les banques européennes sur leur capacité à se refinancer.

le projet vision 2020 et le futur ecms (european collateral management system)

Le projet européen d’harmonisation des systèmes opérationnels monétaires, « Vision 2020 » entre dans sa deuxième phase pour aboutir à la mise en place de la plateforme ECMS fin 2023. Ces évolutions devraient apporter une forte valeur ajoutée aux métiers de la Conformité.

l’origine du projet : « vision 2020 »

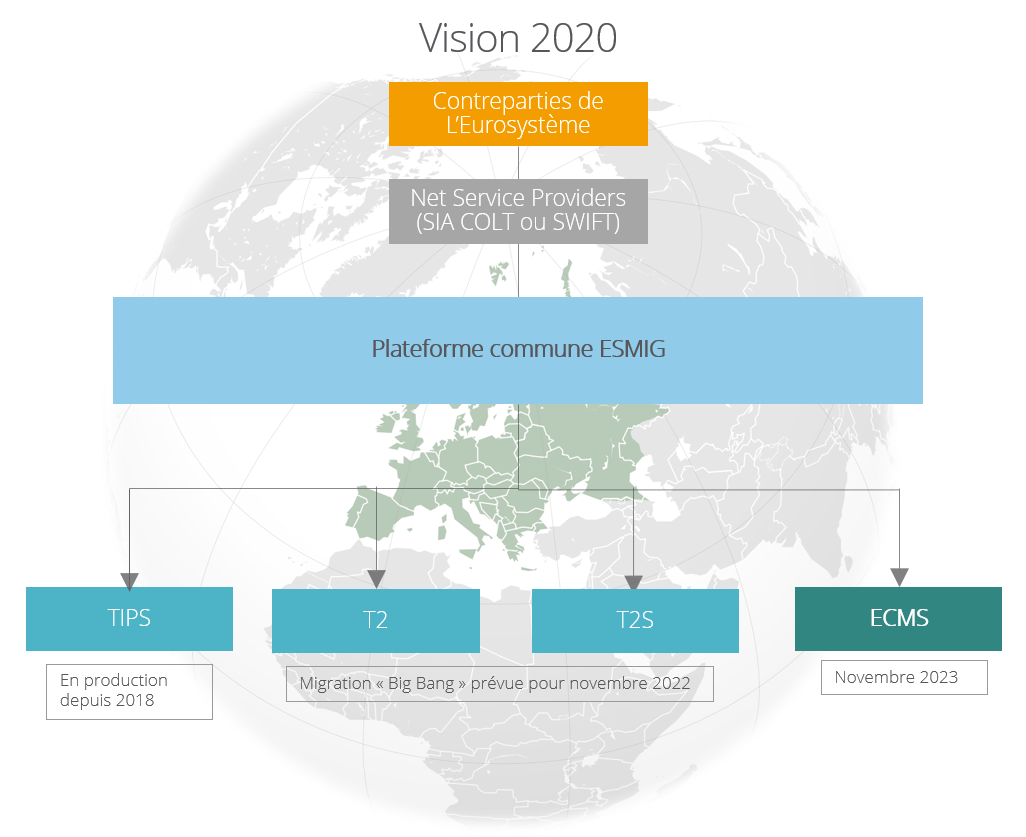

« Vision 2020 », c’est le nom que l’Eurosystème a donné à son projet d’évolution des infrastructures de marché. Ce programme a été approuvé par le Conseil des Gouverneurs de la Banque centrale Européenne le 21 septembre 2016. Cette stratégie comprend trois projets aux impacts non négligeables pour l’ensemble des banques européennes.

Le premier concerne TIPS (Target Instant Payment Settlement) : le développement d’une offre de règlement brut en monnaie de banque centrale des paiements instantanés. Ce dispositif a été lancé en novembre 2018.

Le deuxième volet de ce programme concerne la consolidation des infrastructures TARGET 2 et TARGET 2 Securities (T2 et T2S). La mise en œuvre de ce projet vient de débuter en novembre 2021, pour une mise en migration « Big Bang » en novembre 2022.

Enfin, ECMS (European Collateral Management System), le troisième volet de ce programme, concerne le développement d’un outil commun de gestion du collatéral. Cette migration, initialement prévue pour novembre 2022, a été reculée à novembre 2023.

Le triple objectif de l’Eurosystème est de réorganiser clairement et de manière modulaire ses activités dans le domaine des infrastructures de marché en distinguant :

- les services qu’il propose au marché, appelés les « TARGET services » (T2, TIPS et T2S)

- les composantes techniques et fonctionnelles qui permettent de fournir ces services. Ces éléments sont parfois communs à plusieurs dispositifs (ex : ESMIG (Eurosystem Single Market Infrastructure Gateway), le référentiel CRDM (Common Reference Data Management), l’infocentre pour le reporting statistique Data Warehouse ...) et parfois spécifiques.

- La passerelle commune pour accéder à ces services de manière centralisée, ESMIG (Eurosystem Single Market Infrastructure Gateway). ESMIG permet notamment d’authentifier et d’autoriser les utilisateurs dûment accrédités.

Vision 2020, le projet de l’Eurosystème :

Source : Douchka Pharose

ecms – la future plateforme commune de gestion du collatéral

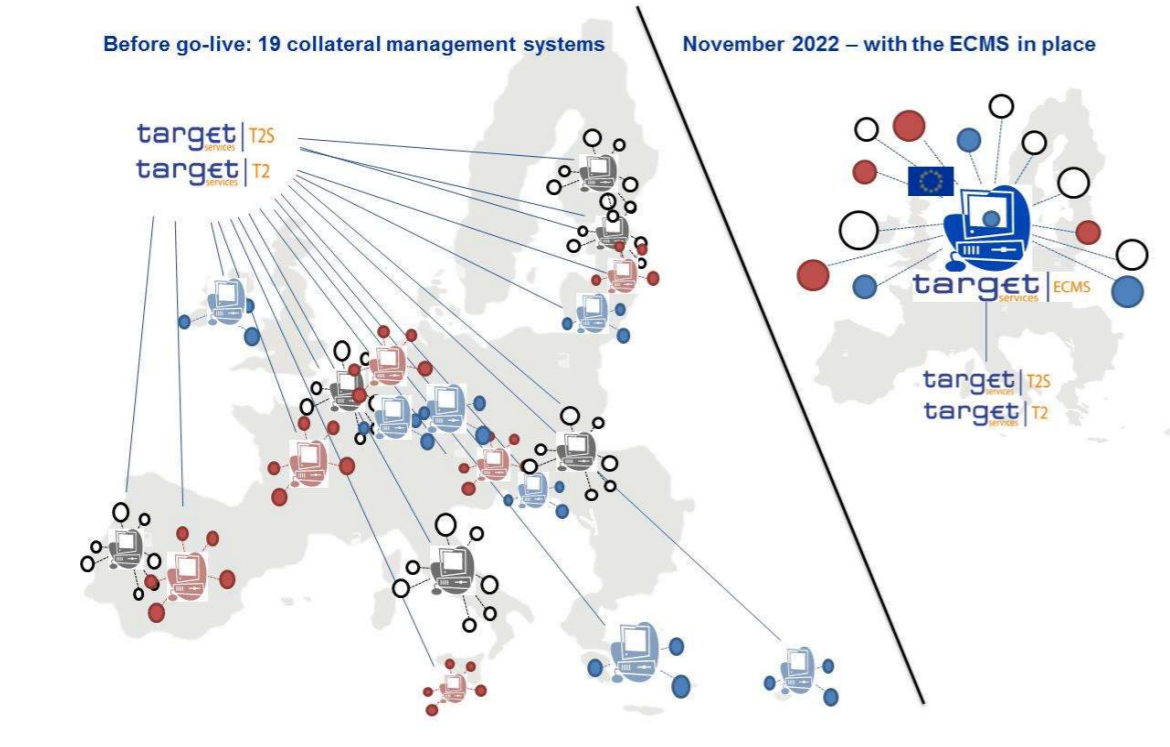

Actuellement, 19 banques centrales nationales de l’Eurosystème utilisent autant de dispositifs, de pratiques et d’infrastructures différentes pour la gestion du collatéral.

L’objectif de l’Eurosystème est d’harmoniser les systèmes d’information (SI) et d’établir des règles communes de gestion des garanties entre les 19 banques centrales nationales et environ 1 800 contreparties éligibles à la politique monétaire.

Harmonisation de la gestion du collatéral par le système ECMS :

Source : Banque de France

Quel est l’agenda ECMS ?

Le programme annoncé par la Banque de France se déroulera en trois phases :

- Une première phase s’est tenue de janvier 2018 à septembre 2021. Les banques centrales ont commencé le développement de l’application.

- La deuxième phase se tient actuellement. Depuis le mois dernier jusqu’à novembre 2023 les Banques centrales procèderont d’abord à la réalisation de tests d’acceptance, puis débuteront les développements nécessaires des systèmes entre les Banques centrales et les établissements bancaires (les contreparties ECMS).

- Enfin, la troisième et dernière phase se tiendra en novembre 2023. Il s’agira de la migration simultanée de tous les acteurs et de la mise en production de la plateforme ECMS partout dans la zone EU.

Connectivités du dispositif ECMS

La connexion est manuelle U2A (User-to-Application) et/ou en mode automatisé A2A (Application-to-Application) via les opérateurs NSP (Network Service Providers) et passe par la passerelle unique ESMIG (Eurosystem Single Market Infrastructure Gateway) permettant l’accès à TIPS, T2, T2S et ECMS.

Les contreparties doivent sélectionner un fournisseur parmi les deux prestataires élus et imposés par l’Eurosystème : Sia Colt ou Swift.

L’Eurosystème insiste sur la nécessité pour ces prestataires de développer une solution économique et facile d’accès en mode manuel, notamment pour les petits établissements.

Aussi, les prestataires seront chargés de fournir l’ensemble des services de connectivités requis pour des tarifs maximums publiés en fonction du volumes de messages transmis, plutôt que du nombre de services fournis.

ECMS : évolutions et avantages

Par rapport au dispositif TRICP actuel, la mise en œuvre de la plateforme ECMS devrait apporter des avantages et des évolutions considérables pour ses contreparties, notamment :

- l’obligation de remise quotidienne de collatéral n’existera plus.

- il n’existera plus de système de ramassage quotidien des créances du type « annule et remplace la remise précédente ». La date de remise correspondra à la date de cession.

- on n’exigera plus la signature quotidienne d’acte de cession. Il est néanmoins probable qu’une certification trimestrielle de la part des établissements reste nécessaire pour attester l’éligibilité des créances.

- le système ECMS sera directement alimenté par les sources de notation, ce qui devrait normalement simplifier le suivi de la qualité de crédit des créances. Il faudra toujours déclarer les créances qui ne sont plus éligibles via une instruction DEMOB (instruction de démobilisation).

L’avancée majeure porte sur l’harmonisation des pratiques et des systèmes au sein de l’Eurosystème, dont l’objectif est de promouvoir l’union des marchés des capitaux. Cela sera profitable pour tous les acteurs de l’Eurosystème :

- les banques centrales nationales, grâce à la mise en œuvre unique et simultanée du dispositif de garanties et de ses modifications.

- les contreparties bancaires, qui n’auront plus besoin d’interagir avec différents systèmes locaux de gestion du collatéral.

- le marché, en fournissant un système unique de gestion des pools d’actifs utilisés comme garanties dans les opérations de crédit de l’Eurosystème.

- les métiers, grâce à une efficacité opérationnelle et économique consécutive à la mise en œuvre d’un système unique.

Un suivi au quotidien automatisé laisse présager des gains de productivité accompagnés d’une diminution des risques.

La gestion centralisée de la liquidité devrait également avoir un impact favorable sur la liquidité des banques.

ecms : quels impacts pour les métiers de la conformité ?

La plateforme apportera une valeur ajoutée substantielle aux métiers de la conformité :

- le passage d’un système national à celui d’une plateforme unique à l’échelle européenne devrait faciliter le contrôle interne du dispositif.

- la prestation externalisée par l’un des deux prestataires sélectionnés par l’Eurosystème devrait apporter des meilleures garanties de qualité de service et devrait ainsi faire baisser le risque opérationnel.

- le prestataire devrait également proposer des mesures robustes de continuité d’activité, ce qui sera avantageux pour la mise en conformité du Plan d’Urgence et de Poursuite des Activités (PUPA) des banques.

- la plateforme devrait aussi proposer un service d’archivage légal pour une période définie et s’adapter à la réglementation en vigueur.

Le nouveau dispositif ECMS promet ainsi une harmonisation du cadre opérationnel du système monétaire européen, source de simplification et d’efficacité pour l’activité bancaire et les services de conformité.

La migration vers ce nouveau système aura néanmoins des impacts lourds à anticiper, tout particulièrement pendant la phase transitoire. Elle se fera selon une approche dite « Big Bang ». Cela signifie que toutes les interactions liées à la gestion des garanties entre les contreparties et leur banque centrale nationale passeront par la plateforme ECMS à partir de la date de migration. Le collatéral déposé en garantie dans les systèmes des banques centrales nationales sera également transféré dans ECMS à partir de cette date.

Les banques devront prévoir des activités de test avec la banque centrale avant le lancement, afin de s’assurer qu’elles sont prêtes à migrer vers le nouveau système. La BdF et la BCE fourniront des informations en temps utile sur les fonctionnalités et la migration du système.

Les métiers de la Conformité devront également s’adapter à ce nouvel outil mais en retireront des avantages certains en termes de contrôle interne et gestion des risques.

Auteurs

Douchka Pharose ![]() et Miriasi Thouch

et Miriasi Thouch ![]()

Douchka Pharose – Consultante indépendant Risque et Conformité

Miriasi Thouch – Responsable Expertise métiers et Ingénierie pédagogique – Learning Factory ESBanque

Sources

- Eurosystem Collateral Management System – Banque de France

- Target Services – ECMS- Business Description Document for the ECMS – European Central Bank – 22/10/2020

- What is the Eurosystem Collateral Management System (ECMS) ? – Europena Central Bank

- Conférence de presse – Christine Lagarde, présidente de la BCE, Luis de Guindos, vice-président de la BCE – Banque Centrale Européenne – 20/10/2021